Muitos profissionais com perfil empreendedor estão optando por entrar no mercado de seguros como corretor. O trabalho comissionado e com maior liberdade operacional são alguns dos principais motivos que atraem as pessoas para a profissão.

Já são mais de 110 mil corretores habilitados na Superintendência de Seguros Privados (SUSEP) e, com os números positivos no mercado em 2021, a tendência é que esse número continue crescendo.

Mas você sabe exatamente como se tornar corretor de seguros? O que é preciso, por onde começar ou o que fazer...

Vem com a gente, que vamos explicar tudinho!

Como iniciar a carreira de corretor de seguros?

O início de todo desafio sempre exige uma dose extra de persistência e dedicação, não é mesmo? E no mercado não é diferente. Para se tornar corretor de seguros é necessário muito estudo e esforço. Aliás, é autorizado por lei atuar na área somente o profissional que tirar a certificação da SUSEP.

Para conseguir a certificação, é preciso passar por um teste aplicado pela Escola Nacional de Seguros (ENS). As provas são realizadas de acordo com os ramos que você deseja trabalhar e abordam os mais variados conteúdos para avaliar se você está apto a trabalhar com corretagem de seguros.

Olha só como funciona a separação dos testes e seus valores, de acordo com os ramos que você desejar trabalhar:

- Exame para atuar somente com o ramo de Capitalização - Investimento: R$217,50.

- Exame para atuar com os ramos de Vida e Previdência (a popular Susepinha) - Investimento: R$217,50.

- Exame para atuar com Capitalização e os ramos de Vida e Previdência - Investimento: R$415,50.

- Exame para atuar com todos os ramos de seguros - Investimento: R$832,50.

- Exame para atuar com os demais ramos (caso o corretor tenha escolhido fazer primeiro a Susepinha e deseja, na sequência, trabalhar com os outros ramos) - Investimento: R$435,00.

Mas é importante ficar ligado, pois esses valores são promocionais e válidos apenas para este ano, em comemoração especial aos 50 anos da ENS.

Quais cursos posso fazer para se tornar corretor de seguros?

Aprender nunca é demais, né?

A Escola Nacional de Seguros (ENS) oferece diversos cursos para você se aprimorar dentro do mercado de seguros.

O mais procurado é o preparatório para o Exame de Certificação da SUSEP, um curso online que aborda detalhes sobre os ramos de seguros, o mercado financeiro, as leis e regras do mercado, entre outros tópicos importantes para você se tornar um corretor de seguros qualificado.

Todos os cursos têm um valor de investimento e podem ser feitos de forma online, para facilitar o acesso dos alunos de todas as partes do país. Bacana, né?

Ser corretor de seguros como Pessoa Física ou Pessoa Jurídica?

Chegamos em uma parte importante para todo corretor de seguros que está entrando no mercado: definir a forma de atuação.

Então, sem mais delongas, vamos direto ao ponto. ➡ O modelo que traz mais vantagens para quem está iniciando no mercado é o de pessoa jurídica. São dois fatores específicos que fazem com que o formato PJ seja mais vantajoso:

- As companhias seguradoras pagam uma comissão maior.

- A quantidade de impostos sobre a comissão é menor.

Quem optar pelo regime de pessoa física tem mais autonomia de trabalho, porém a remuneração tende a ser mais complicada e com altas taxas de impostos.

Como começo a relação com as seguradoras?

Por fim, é preciso iniciar o contato com as companhias seguradoras. Podemos dizer que esse processo é simples e intuitivo na grande maioria das seguradoras. Basta acessar o site da companhia, visitar a área dedicada aos corretores de seguros, realizar o cadastro e enviar a documentação necessária (esse passo pode variar de seguradora para seguradora).

Após isso, basta aguardar o contato da empresa que vai passar tudo o que você precisa para fazer as cotações e iniciar as vendas.

Dica extra: organização é tudo!

Para quem está iniciando no mercado, a organização vai ser a base de tudo. Você precisa entender seus processos, analisar suas métricas e planejar os próximos passos.

Mas você não está sozinho nessa! A Segfy é a maior parceira do corretor de seguros, oferecendo uma ferramenta completa de multicálculo e gestão para você ter agilidade, organização e um atendimento personalizado já no início da sua jornada.

Confira algumas vantagens em se tornar corretor de seguros com a Segfy:

- Controle geral de propostas e apólice.

- Integração com o WhatsApp para enviar documentação aos seus clientes.

- Multicálculo que traz as melhores cotações em poucos segundos.

Ajuda bastante, não é mesmo? Faça já um teste gratuito por 7 dias na nossa ferramenta e conheça a melhor parceira dos corretores de seguros do Brasil!

Ah, não esquece de seguir as nossas redes sociais e acompanhar as novidades que estão por vir, combinado? #segjunto 🚀

Instagram: @eusousegfy

Facebook: /Segfy

YouTube: SegfyTecnologia

LinkedIn: Segfy

A qualidade de vida no trabalho tem se tornado cada vez mais decisiva na produção de um colaborador. Em tempos de home office, manter a saúde mental e física das pessoas não tem sido uma missão fácil para os gestores. Existem diversas alternativas para trabalhar isso e o Worksite é uma delas.

Alguns números ajudam a comprovar isso: 9 em cada 10 brasileiros apresentaram sinais de ansiedade, segundo um estudo da International Stress Management Association (ISMA). Outra pesquisa realizada pelo Observatório Febrapab/Ipespe aponta que 57% dos entrevistados mencionaram prejuízos com a saúde mental durante a pandemia.

Esses números trazem um reflexo imenso no índice de satisfação dos colaboradores dentro do seu emprego. Segundo pesquisa da Sodexo, apenas 54% dos brasileiros estão felizes com o seu atual emprego.

Com todos esses dados, os gestores precisam traçar algumas alternativas para que o rendimento dos profissionais não acabe comprometendo o dia a dia no trabalho. Dentro do mercado de seguros, o worksite é uma estratégia muito utilizada para motivar equipes.

Vem com a gente descobrir um pouco mais sobre essa estratégia interessante!

O que é worksite?

Pensar no bem estar dos colaboradores vai muito além do pagamento em dia e de boas condições para se trabalhar. Hoje, mais do que nunca, é preciso cuidar das pessoas que fazem parte de uma organização.

Pensando nisso, uma solução começa a ganhar cada vez mais destaque: Worksite ou Grupo de Afinidade, que significa uma rede de descontos e benefícios na contratação de serviços que proporcionam saúde, segurança, bem-estar... Entre outras vantagens para os colaboradores da empresa.

Inclusive, é prática comum do mercado as seguradoras oferecerem descontos especiais na contratação dos mais diversos ramos de seguros, para os gestores repassarem aos seus colaboradores.

Ao levar o worksite para a empresa é possível reafirmar o cuidado que se tem com as pessoas que se dedicam e prosperam junto com o negócio. Dessa forma, além de ajudar na fidelidade e produtividade, é fortalecida a cultura de proteção e valorização dos colaboradores.

Quais benefícios o colaborador tem?

Com o worksite o funcionário não tem cobrança ou desconto algum na folha salarial e possui acesso aos descontos na contratação dos seguros na seguradora que a empresa escolher para disponibilizar o serviço.

Além disso, como já mencionamos acima, o colaborador que utilizar do worksite para contratar um seguro terá um ganho de bem-estar, saúde e segurança, prioridades que são cada vez mais almejadas no mercado de trabalho e na vida como um todo, não é mesmo?

A lição principal é: cuide de quem está ao seu lado e colham os resultados juntos!

Quero aplicar o worksite: como começar?

O primeiro passo para levar o worksite para qualquer empresa é pesquisar. Conhecer quais as vantagens que cada companhia seguradora oferece e como isso vai se aplicar no dia a dia da instituição como um todo.

É importante sempre reafirmar que o serviço não pode ter custo adicional ao colaborador, precisa ser uma vantagem gratuita, em que ele tem a liberdade para contratar ou não o seguro com o desconto oferecido no serviço de worksite.

Após encontrar o grupo de afinidade ideal, é válido uma conversa com a equipe para apresentar a todos as vantagens e como eles poderão utilizar os benefícios. Dessa forma, é consolidada a cultura de proteção pessoal dos profissionais da organização.

E aí, o que achou dessa ideia? Valorizar as pessoas é uma prática muito importante na gestão de uma empresa e o worksite está no mercado de seguros para isso. Você abre uma oportunidade de mais pessoas consumirem a cultura de proteção pessoal e patrimonial!

Falando em ambiente de trabalho…

Você sabia que a Segfy possui a certificação GPTW? Isso mesmo! Pelo segundo ano consecutivo, conquistamos o selo Great Place to Work e estamos entre as melhores empresas para se trabalhar. Então, se precisar de alguma dica para ter um ambiente incrível de trabalho, conte com a nossa equipe para te ajudar!

Instagram: @eusousegfy

Facebook: /Segfy

YouTube: Segfy

LinkedIn: Segfy

Um milhão: essa é a estimativa de empresas brasileiras que fecham as portas por ano, mesmo antes da pandemia, segundo um levantamento do IBGE. Aliás, um estudo realizado pelo Sebrae deixa mais claro essa realidade, apontando que a cada 4 empresas abertas, 1 fecha antes mesmo de completar dois anos de existência.

E o motivo, todo mundo já conhece? Esse mesmo relatório do Sebrae indica que 7% das pequenas empresas fecham por falta de lucro, 20% por falta de capital e quase 50% por não saber mensurar se têm lucro ou prejuízo. Isso mesmo, a ausência de uma gestão financeira eficiente é um dos principais motivos de falência das empresas no Brasil.

Verdade seja dita, o controle financeiro ainda é uma incógnita para grande parte das empresas e população no país, o que pode incluir também a sua corretora, não é mesmo?

Mas calma, vamos te dar uma mãozinha nessa. Preparamos um guia com dicas práticas e super úteis sobre finanças para corretor de seguros.

Vem com a gente! ⬇

Passo a passo: finanças para corretor de seguros

1. Separe as finanças da corretora das suas finanças pessoais

Sabe aquele erro que quase todo mundo comete, mesmo sabendo que está errando? Não cometa esse erro. Misturar a Pessoa Física com a Pessoa Jurídica é uma prática comum, mas que pode ocasionar em uma série de problemas e até mesmo a falência da sua corretora.

Você precisa mensurar qual é a lucratividade e rentabilidade do seu negócio, pois só assim é possível saber se ele é viável ou não. Então, o primeiro passo é manter contas e registros separados, garantindo maior controle do fluxo de caixa, mais credibilidade e poder de barganha na negociação com fornecedores, proteção do seu patrimônio pessoal e jurídico, condições especiais em bancos e até mesmo vantagens fiscais, como na hora de declarar o Imposto de Renda.

Lembre-se sempre de que o seu negócio independe das suas finanças pessoais. Por exemplo: pagamento dos funcionários é despesa da empresa e gasto com lanche é despesa pessoal.

A partir do momento que você tem consciência da liquidez da sua corretora, você consegue tomar decisões mais estratégicas sobre o negócio, como investir parte do lucro no seu crescimento e aperfeiçoamento, o que é um ponto crucial nas finanças para corretor de seguros.

2. Organize tudo na ponta do lápis

Já diz o ditado: o que não é medido não pode ser controlado (e até mesmo melhorado). Isso faz muito sentido quando o assunto é finanças para corretor de seguros. Afinal, em um cenário onde você não tem a real noção do quanto gasta por mês, a probabilidade de surgir alguma dívida ou um problema financeiro difícil de gerenciar aumenta.

E é aqui que entra o famoso e tão importante fluxo de caixa, abraçando de forma efetiva o controle de todas as movimentações financeiras da sua corretora, todas mesmo!

Por meio do fluxo de caixa você poderá gerenciar tudo aquilo que entra e sai da empresa, considerando gastos fixos e variáveis, serviços contratados, comissões a receber, curvas de venda, repasses para colaboradores, margens de lucro e o tão desejado ponto de equilíbrio.

Ou seja, tudo que estiver ligado à saúde financeira da sua corretora deve ser levado em conta, ainda que você não consiga prever a renda absoluta. Afinal, existem os custos fixos que são essenciais para o funcionamento do negócio, como as contas de água, luz, internet, salário dos funcionários… E os custos variáveis que representam as despesas recorrentes, como o pagamento das comissões de vendas. A dica é: registre tudo tudo, não deixe passar nada.

Ter a dimensão exata das contas da sua corretora possibilita uma análise estratégica do negócio, em que será possível identificar prioridades, se antecipar e reverter possíveis situações de risco, traçar medidas para a redução de custos, realizar projeções realistas e, assim, enxergar com mais clareza aonde você quer chegar e o que o caminho que precisa percorrer para alcançar isso.

3. Defina um planejamento financeiro

Depois de colocar tudo em ordem e entender exatamente quanto a sua corretora de seguros está gastando com cada área, é hora de partir para o planejamento da gestão orçamentária.

Afinal de contas, você já identificou se os investimentos estão trazendo retorno financeiro, se as despesas mensais comprometem as suas finanças e se as taxas de comissão estão adequadas, por exemplo. Agora chegou o momento de planejar formas de otimizar o orçamento.

Esse pode ser um dos maiores desafios, assim como também é peça-chave nas finanças para corretor de seguros, já que está diretamente ligado à estabilidade financeira e ao crescimento do seu negócio.

Você pode começar definindo orçamentos para cada período, considerando um limite de gastos sustentável. Mas não se esqueça de cuidar também dos custos que são prioridade, acompanhar os recebimentos, realizar as cobranças dos clientes inadimplentes e manter a organização das contas em dia, o que pode influenciar até mesmo na reputação da sua corretora de seguros.

Ao definir gastos e lucros, você também poderá delimitar a verba para uma reserva de emergência, já que imprevistos podem acontecer, e os investimentos necessários para atingir seus objetivos, seja para alavancar as vendas, ampliar a divulgação da sua corretora, descobrir novas formas de retenção, abrir filiais, expandir os negócios…

Como diria o filósofo Mario Sergio Cortella:

"Faça o teu melhor, na condição que você tem, enquanto você não tem condições melhores para fazer melhor ainda."

4. Não abra mão de inovar

Bom, já ficou claro que o financeiro é praticamente o coração da sua corretora de seguros. É ele que vai dar ritmo às movimentações do fluxo de caixa, pulsar os gastos, fortalecer os ganhos e fazer o peito bater mais acelerado com a geração de lucros.

Mas o coração por si só não funciona sozinho, né? Ele precisa se conectar com todas as outras partes envolvidas, para que tudo caminhe na mesma direção e em perfeita sintonia. Tendo isso em mente, mais que manter o seu bom funcionamento, é preciso inovar e fugir das metodologias convencionais ou pouco eficientes.

Assim como qualquer outra atividade, as finanças para corretor de seguros devem ser realizadas sem dificuldade alguma para reunir todas as informações que você precisa em um só lugar, cruzar dados com facilidade, avaliar o desempenho das vendas, agilizar processos operacionais, simplificar a análise dos resultados e acompanhar tudo de onde e quando você quiser.

Um exemplo prático é o controle de vendas e repasses de comissão: quando você identifica quais produtos e seguradoras proporcionam comissões mais vantajosas, você se prepara para dedicar seus esforços nas vendas destes produtos, ampliando a sua margem de lucro.

Por isso, se você ainda utiliza formas mais tradicionais no seu planejamento financeiro, como as famosas planilhas do Excel, está na hora de conhecer um sistema de gestão para corretora de seguros. A boa notícia é que já preparamos tudinho para você! 🙂

Com a Segfy você ganha mais tempo e competitividade, com uma plataforma completa que otimiza o seu controle financeiro estruturando os recebimentos, fluxo de caixa, parcelas do segurado, faturas, busca de extrato, parcelas atrasadas, orçamentos, emissão de relatórios e ainda mais!

Que tal fazer um teste gratuito? Você pode experimentar aqui mesmo a plataforma e ver se ela atende às suas necessidades. A gente garante que você vai se surpreender. 😉

Por hoje, é isso... Esperamos que essas dicas façam a diferença no seu controle financeiro e que você consiga seguir firme, já que o caminho nem sempre é fácil, mas motivos não faltam para você voar cada vez mais alto. 🚀

Ah, não deixe de seguir a gente no Instagram, Facebook e LinkedIn, combinado?

Até a próxima!

Fontes: Valor Investe, Jornal Contábil, Canal Tech, MG Soluções Contábeis, Sebrae, Exame

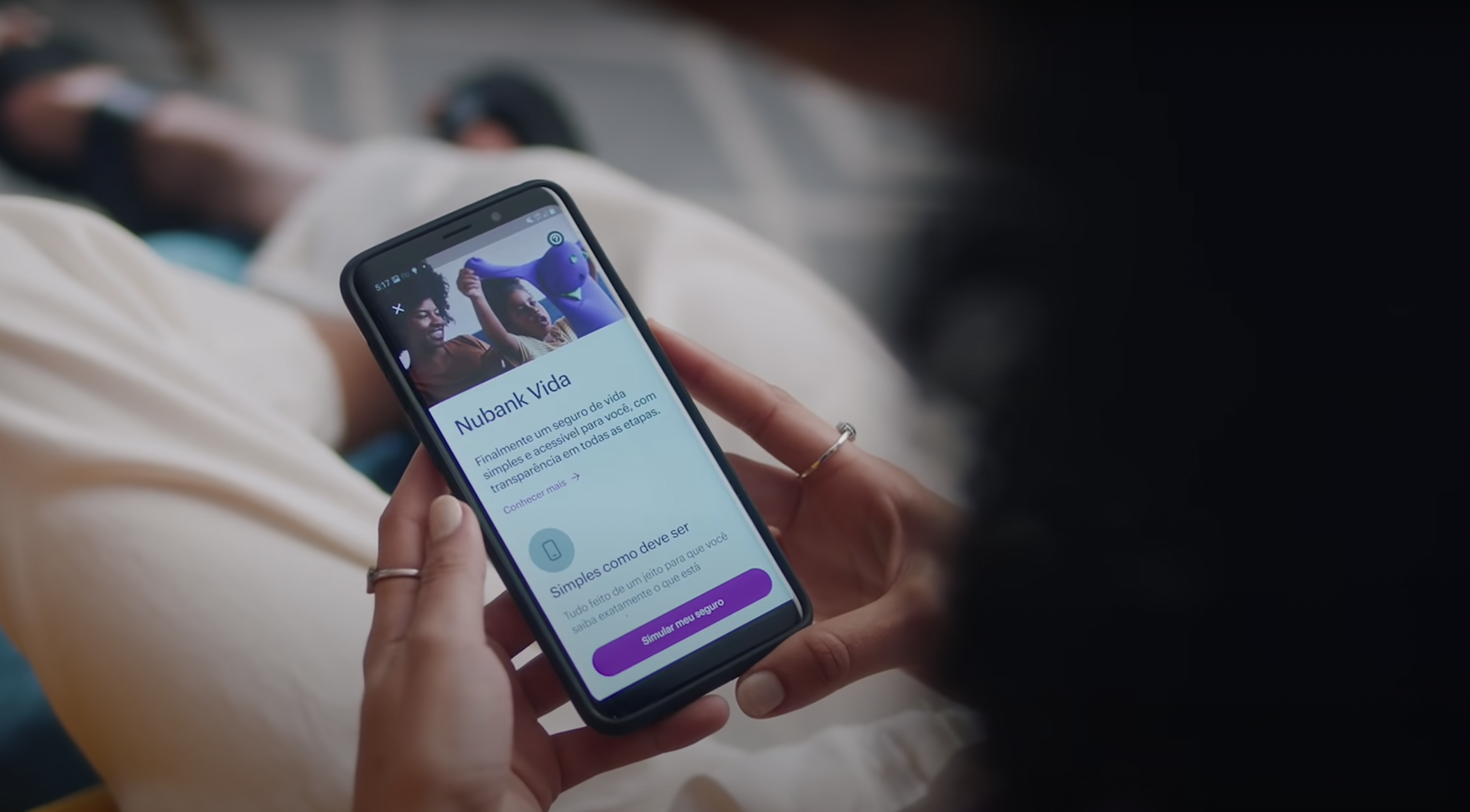

Em dezembro do ano passado uma novidade movimentou o mercado: o lançamento do seguro de vida Nubank. A fintech que promete revolucionar o segmento de seguros conquistou 100 mil clientes em pouco mais de dois meses de lançamento do Nubank Vida. Um marco e tanto, não é mesmo?

Aliás, cerca da metade desses clientes contratou pela primeira vez um seguro de vida. Mas você já parou para pensar qual é o segredo de tanto sucesso? Ou o que motivou essas pessoas a contratarem o serviço em tão pouco tempo? As razões podem ser inúmeras e eu aposto que a curiosidade já tomou conta por aí… 👀

Vem com a gente desvendar esse mistério! 🔮✨

O que o seguro de vida Nubank tem de diferente?

Podemos dizer que são 3 aspectos principais:

1. Simplicidade

Com o Nubank Vida, o famoso segurês sai de cena e dá vez para a transparência total, sem complicações, termos técnicos ou palavras difíceis. Por exemplo: "capital segurado" é chamado de "valor total da cobertura", "prêmio" é "pagamento mensal" e em vez de "abrir um sinistro" o cliente vai "acionar o seguro".

Parece uma mudança simples, né? E é exatamente essa simplificação que o cliente espera. Afinal, com uma linguagem direta e totalmente compreensível, qualquer um se sente mais seguro para contratar algo.

2. Praticidade

Sabe toda aquela papelada que costuma fazer parte de uma proposta ou apólice? O preenchimento de extensos formulários, processos de contratação… Pois bem, com o seguro de vida Nubank a realidade é outra.

O próprio cliente faz a simulação, personaliza sua cobertura e contrata o seguro pelo aplicativo em poucos minutos. Uma experiência customizável, descomplicada e 100% digital, que é possível graças à comunicação simples e acessível que falamos ali em cima.

3. Acessibilidade

Por mais que o cliente considere diversos aspectos para a contratação de qualquer serviço, o preço é (e sempre será) um dos fatores determinantes para essa escolha. Mais um ponto para o seguro de vida Nubank! Não por ser o mais barato do mercado, considerando que existem outras opções mais acessíveis, mas por comunicar seu valor de uma forma muito clara, transparente e direta: "Um seguro de vida completo e que cabe no bolso, com preço médio inicial de R$9 por mês."

A empresa também reforça que não existem tarifas escondidas e reajuste por faixa de idade durante os 5 primeiros anos, o reajuste acontece somente de acordo com a inflação.

Ou seja, todo esse esforço para que o cliente entenda de verdade o que está contratando e o quanto vai pagar por isso enfraquece o tabu de que seguro de vida é caro ou algo inacessível.

É hora de inovar

Toda (r)evolução acontece com a vontade de mudar, certo? Então, esse é o momento de entender o mercado, ouvir seu cliente e se inspirar com tudo aquilo que é diferente, mas que está dando muito certo, como é o caso do seguro de vida Nubank.

A sua postura é que vai determinar se essa "novidade" será uma ameaça ou não para a sua corretora, se você prefere continuar onde (e como) está ou se vai beber dessa fonte para se motivar, reagir e evoluir.

Entendendo o cenário

A pandemia nos levou a enxergar as coisas sob uma nova perspectiva. Um exemplo disso é o senso de urgência para se sentir financeiramente amparado batendo à porta de tantos brasileiros, despertando um sinal de alerta para contratar serviços que podem garantir tranquilidade e proteção em momentos difíceis.

Não à toa, nos primeiros meses de 2021 a contratação do seguro de vida cresceu 24,9% em comparação com o mesmo período do ano passado, segundo dados da Federação Nacional de Previdência Privada e Vida (FenaPrevi).

Inclusive, a procura por seguro de vida teve um aumento de mais de 120% entre os jovens nos primeiros meses deste ano, conforme um levantamento da Superintendência de Seguros Privados (Susep).

Os dados também revelam que ainda existe um potencial enorme a ser explorado, já que apenas 15% da população brasileira possui seguro de vida, enquanto que a média mundial é de aproximadamente 30%.

A oportunidade está aí! E você, corretor de seguros, está pronto para aproveitá-la da melhor forma possível?

Separamos 3 dicas de ouro para te ajudar nessa missão, olha só:

Descomplicar para conquistar

Sabe a linguagem fácil e acessível que falamos lá no começo? Que tal iniciar por ela? Por mais simples e rápido que possa ser o processo de contratação de um seguro com a sua corretora, será que o seu cliente realmente entendeu tudo ou está deixando a decisão mais na sua mão?

Sem dúvidas, você é a melhor pessoa para explicar "tim-tim por tim-tim", eliminar os jargões mais técnicos, garantir um atendimento humanizado e passar toda a confiança que só a sua expertise e experiência pode oferecer ao seu cliente.

Aliás, mais do que confiar em você, seu cliente precisa confiar na decisão que ele mesmo tomou e entender o real valor daquilo que está contratando. Então, você é o responsável por traduzir o propósito de um seguro de vida e oferecer uma contratação totalmente alinhada às necessidades e expectativas do seu cliente.

É praticamente atuar como um educador, para que em momentos mais complicados você tenha a certeza de que seu cliente não vai abrir mão do seguro de vida, mas sim da assinatura de um streaming ou de algum outro serviço não essencial.

Você pode começar revisando suas propostas, formulários, contratos, conteúdos no site e redes sociais (se tiver)... Trazendo termos que são facilmente compreendidos por qualquer um em tudo aquilo que pode impactar a decisão do seu cliente. A ideia é desmistificar expressões mais burocráticas e não tão claras que fazem parte do mercado. Resumindo: seja a luz no fim do túnel para o seu cliente. 🔦

O autosserviço como seu aliado

Você já parou para pensar que nem todo mundo gosta de comprar com a ajuda de um vendedor? Pois é, muitas pessoas preferem ter mais autonomia e liberdade em suas escolhas. Foi exatamente isso que o Nubank entregou aos seus clientes, uma experiência descomplicada e autossuficiente.

E você, também está olhando para esse perfil de consumidor?

Neste modelo de negócio, podemos dizer que o cliente percorre seu trajeto praticamente sozinho, da compra ao pagamento pelos produtos, o que pode tornar o processo mais rápido e ainda melhorar a sua experiência. As vantagens também são significativas para a sua empresa, otimizando custos operacionais, reduzindo as chances de erro e aumentando a produtividade.

Por exemplo: em vez de você e seu cliente dedicarem boa parte do tempo para preencher formulários extensos e burocráticos, que tal disponibilizar um Google Forms simples, fácil e com uma linguagem amigável para que o próprio cliente preencha quando quiser. A ferramenta é gratuita e você pode integrar ao seu site ou redes sociais. Comece fazendo um teste e medindo a adesão da clientela, aposto que você vai se surpreender com o resultado. 😉

Além disso, você também pode disponibilizar uma seção de perguntas frequentes para o cliente esclarecer suas dúvidas por conta própria, oferecer diversas formas de pagamento e garantir um atendimento ágil e personalizado, seja por chats, email, telefone, WhatsApp ou o que seu cliente preferir.

Inclusive, o atendimento é peça chave para o sucesso do seu negócio! Por mais que o cliente queira resolver seu problema sozinho, dúvidas podem surgir e ele precisa contar com todo o suporte que uma venda humanizada oferece. Por isso, não deixe de acompanhar seu cliente e estar integralmente disponível para apoiá-lo em qualquer situação.

Digitalizar é preciso

A Covid-19 também acelerou a digitalização do setor, já que muitas empresas tiveram que adaptar seus processos para o modelo remoto ou híbrido, garantindo a ampla oferta dos seus serviços e a segurança dos clientes.

Um estudo da Intuit QuickBooks indica que 49,7% das pequenas empresas brasileiras estão mais digitais hoje por conta da pandemia do coronavírus. E ainda existe muito a fazer! Afinal, o cliente está cada vez mais exigente e buscando soluções que resolvam seus problemas de uma maneira bastante prática.

Alguns sistemas e ferramentas proporcionam essa agilidade e eficiência que você precisa para modernizar seu negócio, sem deixar de lado a essência e o propósito da sua corretora. Como é o caso de Segfy, a plataforma completa para o corretor de seguros, com sistema de gestão e multicálculo. E o melhor: tudo por apenas R$60,00 por mês.

Que tal experimentar de graça e depois compartilhar com a gente o que você achou? 🚀

Bom, a lição que fica é que pode parecer até audacioso demais enfrentar uma gigante do setor financeiro, que já possui mais de 35 milhões de clientes e investimentos estratosféricos.

Mas a verdade é que o papel do corretor de seguros ou especialista em riscos continua sendo essencial para propagar a importância e o funcionamento dos seguros, destrinchando todas as coberturas, diferenças de planos, apólices ou propostas que vão trazer mais segurança e tranquilidade para a população em geral.

Lembra do início da pandemia, quando se falava sobre a importância de usar máscaras para proteger as pessoas ao seu redor? Dá para dizer que esse pode ser o grande desafio do corretor de seguros hoje: levar conhecimento para o maior número de pessoas possível sobre a importância de se proteger e garantir a segurança de quem você ama.

A boa notícia é que você não está sozinho, a gente te ajuda nessa! A propósito, esse conteúdo foi inspirado nas dicas do nosso especialista em seguros, André Rezende, que também vai conversar com você nas nossas redes. Então, aproveite já para seguir nosso Instagram, Facebook e LinkedIn, acompanhar mais insights e se preparar para as novidades que estão por vir, fechado? 🙂

#segfy #segjunto

Fontes: Nubank, Exame, Estadão, Uol, CNN Brasil, Murilo Gun

Temos uma notícia incrível pra todo mundo!

Agora a Segfy é plataforma completa, de multicálculo + gestão, em uma só!

E sabe a melhor parte: você não vai pagar nada a mais por isso. Pelo contrário, vai pagar menos para ter mais!

Agora cada usuário tem acesso à ferramenta completa da Segfy de Multicálculo + Gestão, pagando apenas R$ 60.

Antes o preço por usuário do multicálculo era R$ 119 e da gestão R$ 149, somando R$ 270. Agora as duas juntas custam R$60.

Todos os clientes Segfy já tiveram seus valores ajustados pra esse novo preço, e estão economizando muito!

Mas, por que estão fazendo isso?

Nossa missão é deixar os seguros mais acessíveis pra todo mundo para proteger mais pessoas. Pra isso, nossa plataforma precisa ser acessível principalmente pra você, corretor(a).

E o que eu preciso fazer para ter acesso?

Nada! O acesso à plataforma completa de multicálculo + gestão já está liberado. Vale dizer que se você continuar usando a plataforma, vamos entender que concorda com os nossos Termos de Uso, ok?

Quanto tempo esse novo preço vai durar? O preço anterior vai voltar?

O preço anterior não vai voltar. Não é promoção. É o novo preço da Segfy. 🙂

Como fica a minha quantidade de usuários e licenças?

Sua quantidade de usuários agora é igual a de licenças, que passa a ser uma conta só. Ou seja, se você tinha 2 usuários e 3 licenças, agora você passa a ter 3 usuários e só. Todos os usuários têm acesso liberado ao multicálculo e gestão, em uma plataforma só.

Como serei cobrado?

Agora você será cobrado apenas pela quantidade de usuários. O valor de cada usuário é de R$ 60, com acesso à ferramenta única de multicálculo e gestão.

Vou poder escolher o que cada usuário tem acesso?

Sim, você pode definir o acesso de cada usuário nas configurações da plataforma.

A partir de quando irei pagar esse novo valor?

A partir de abril sua fatura já estará atualizada com o valor corrigido. Melhor, impossível, né?

Se ficou com alguma dúvida, nos mande uma mensagem via WhatsApp Segfy. Nosso horário de atendimento é de segunda a sexta das 09:30h às 17:30h.

Esperamos que tenha gostado dessa novidade e queremos dizer que ainda faremos muito mais melhorias nesse ano para facilitar o seu trabalho e te ajudar a vender mais. Assim, mais pessoas ficam seguras.

Segfy, você + seguro.

Autor(a): Leonardo Dulcio

Jornalista, com amplo conhecimento em marketing digital e produção de conteúdo para o segmento de seguros. Apaixonado por esportes e sempre disposto a aprender coisas novas.

O marketing por e-mail está mais poderoso do que nunca, tendo até 40x mais eficácia do que as redes sociais quando se trata de atrair clientes. E um dos fatores principais está, diretamente, ligado a uma abordagem pessoal e personalizada, gerando resultados rápidos, sem precisar investir muito. Isso porque o tão conhecido e-mail marketing continua sendo uma das ferramentas mais tradicionais para manter um relacionamento próximo com o seu público.

Pensando nisso, preparamos um Guia Prático para você exercitar a escrita e criar uma nova estratégia para as suas campanhas de marketing digital. Confira!

1 - Conquiste uma lista de e-mails e defina sua estratégia de campanha

Tudo começa com uma base sólida de contatos! Para você que trabalha com vendas mais complexas, o relacionamento via e-mail pode tornar este processo ainda mais fácil e efetivo.

Mas, como criar uma lista de leads para chamar de sua? O primeiro passo é filtrar os contatos de clientes já disponíveis em seu sistema de gerenciamento, aqueles coletados ao longo do tempo. Utilize as ferramentas da internet para gerar novos contatos e divulgar conteúdos relevantes, seja com ações para cadastro na newsletter do seu site, e-books ou até mesmo em lives nas redes sociais. O mais importante é conquistar as pessoas interessadas em seu negócio.

Afinal, quanto mais as pessoas confiarem na sua corretora de seguros, mais elas irão se engajar com suas campanhas e, consequentemente, avançar no funil de vendas.

2 - Personalize seus e-mails e escreva um título de assunto eficaz e direto

Antes de mais nada: na sua caixa de entrada, quais são os e-mails que você abre primeiro? Com toda certeza, a decisão acontece de acordo com a importância transmitida pelo assunto. Afinal, é a primeira informação que você vê, não é mesmo.

E-mails com linhas de assunto personalizadas têm 26% mais probabilidade de serem abertos? Isso mesmo! E perceba o quanto é importante criar assuntos criativos e chamativos para o e-mail marketing do seu negócio. Mas aí vem a dúvida: o que faz um assunto de e-mail ser bom ou ruim?

Não existe bom ou ruim, mas sim, os títulos que chamam a atenção do seu cliente e instigam a leitura. O ideal é que os assuntos sejam curtos e objetivos, tendo em torno 70 caracteres - para não serem cortados na caixa de entrada.

Separamos 3 exemplos práticos de títulos que possuem maior taxa de abertura:

- Você está perdendo pontos!

Essa é uma estratégia especialmente eficiente: ninguém gosta de perder algo, seja informação, dinheiro ou pontos promocionais.

- O que nossos clientes estão dizendo?

Os clientes pesquisam muito sobre uma empresa antes de fechar negócios. E uma das fontes mais valiosas de informações é o depoimento de outros clientes, a tão conhecida prova social.

- Os 5 seguros mais procurados no mercado:

Usar números no assunto tende a funcionar muito bem. Isso porque, normalmente, é necessário raciocínio lógico para lidar com numerais e porcentagens, fazendo com que o nosso cérebro preste mais atenção na mensagem.

3 - Produza conteúdos simples e interessantes

De acordo com estudos, 74% dos consumidores online ficam frustrados quando recebem e-mails (seja de serviços, anúncios ou promoções) que não têm nada a ver com seus interesses. A dica principal é: planeje e escreva e-mails adaptados às necessidades específicas de cada cliente., em tom de conversa.

Utilize uma linguagem leve e fuja do jargão “compre agora”. Experimente criar uma conversa com o seu cliente, usando uma comunicação pessoal, clara e objetiva. De modo geral, não use um tom formal, seus clientes buscam respostas para as dúvidas em um conteúdo simples, interessante e amigável.

4 - Tenha uma ferramenta para disparar e-mail marketing

À medida que a sua carteira de clientes cresce, fica cada vez mais difícil dar atenção de forma individual né. Para facilitar a comunicação da sua corretora, utilize a automação de e-mails. Com a plataforma de Gestão e Multicálculo da Segfy é possível você personalizar campanhas direto do sistema, criando fluxos de trabalho para enviar avisos, notificações, felicitações e muito mais.

5 - Envie seu primeiro e-mail marketing

Para fechar as dicas de como você pode criar e enviar e-mails incríveis aos seus clientes, tenha atenção ao nível de segmentação da lista de destinatários. Com uma segmentação bem definida, os resultados das campanhas tendem a ser muito maiores, não somente nas métricas mais comuns, como taxa de abertura, cliques, etc., como também nas métricas de resultados efetivos, como taxa de conversão e vendas.

Comece a implementar essa ferramenta de marketing poderosa em sua corretora de seguros. Ah, e lembre que uma das chaves de sucesso de uma campanha de e-mail marketing é ficar na mira do seu público e oferecer exatamente o que eles querem ver.

Sucesso aí em seus e-mails. E se precisar de uma mãozinha, conte com o nosso time Segfy.

Autor(a): Andressa Maltaca

Jornalista com ampla experiência em Marketing Digital e de Conteúdo. Pós-Graduada em Gestão de Mídias Digitais, é apaixonada por comunicação, informação e estratégias criativas com foco no segmento de seguros.

O efeito da pandemia nas montadoras fez com que o mercado de veículos usados no Brasil crescesse 15% no mês de fevereiro, comparado ao mesmo período do ano anterior. Esse crescimento expressivo apresenta reflexos diretos nos valores da Tabela Fipe e, consequentemente, nas cotações de novos seguros.

Segundo a Federação Nacional de Veículos Automotores (Fenabrave), existem veículos com 6 meses de uso que valem 5% a mais que um zero quilômetro, equivalente.

É necessário que o corretor esteja por dentro de todas as variações do mercado e saiba informar seu cliente de como questões como essa, que podem refletir de forma direta, caso aconteça um sinistro com indenização, por exemplo.

Pensando nisso, preparamos este conteúdo para tirar todas as suas dúvidas sobre a relação da Tabela Fipe com o mercado de seguros e como isso interfere nas cotações via multicálculo. Confira!

Como funciona a Tabela Fipe?

A Tabela Fipe, elaborada pela Fundação Instituto de Pesquisas Econômicas, é o principal índice de referência para os preços do mercado de veículos novos e semi novos no Brasil.

O cálculo é feito da seguinte maneira: os pesquisadores excluem os maiores e os menores valores de um veículo, pesquisados através de uma grande base de dados, utilizam os preços restantes para fazer uma média e definir o valor de mercado de um veículo.

É importante lembrar que o ano, modelo e a montadora do automóvel são os requisitos principais para que o cálculo seja feito. Por isso, não se assuste se existir uma mudança de valor entre um veículo de 2020 para um de 2021.

Ahh, lembre sempre de informar ao seu segurado que a Tabela Fipe é atualizada mensalmente!

Qual a sua influência no mercado de seguros?

As seguradoras utilizam a Tabela Fipe como base para o pagamento das indenizações de um seguro de automóvel. Caso um veículo sofra um sinistro de perda total ou roubo, sem que seja encontrado posteriormente, a companhia paga ao segurado o valor médio disponível na tabela, referente ao mês em que a indenização foi liberada.

Vou deixar um exemplo para facilitar essa dinâmica. Seu segurado contratou um seguro para carro em abril, quando o valor do automóvel na tabela era de R$ 57 mil. No mês de junho, acontece um sinistro de perda total e o pagamento da indenização é liberado no mesmo mês. Porém a Tabela Fipe neste mês informa que o valor médio do carro é de R$ 54 mil. O seu cliente receberá R$ 3 mil a menos, pois em sua apólice consta que o percentual de pagamento da indenização é de 100% da Tabela Fipe.

Complicado, né? Por isso, seja sempre claro e direto com seu cliente, para evitar futuras frustrações com a apólice contratada.

Onde a Tabela Fipe é usada no Sistema Segfy?

A Segfy procura sempre te manter atualizado sobre os valores do mercado. Por isso, nós temos uma tecnologia que acessa semanalmente o site da Fipe e coleta dados sobre todos os modelos de veículos para armazenar em nossa base de dados. Com isso, você pode acessar os valores do veículo que quiser já dentro do sistema.

Vale ressaltar que essa busca é apenas informativa, para você ter ideia de como está o valor do veículo. O multicálculo busca os valores diretamente das seguradoras.

Deu para ver como a tabela Fipe é importante para o seu dia a dia, não é mesmo, corretor?

Por isso, conte com a Segfy para otimizar os processos da sua corretora e dê atenção a estes detalhes que podem fazer a diferença para o seu segurado.

Achou que ia acabar assim? Temos novidades! Agora nossa plataforma conta com Gestão e Multicálculo integrados. Com apenas um usuário você tem acesso liberado em todas as funcionalidades do Sistema Segfy.

Faça um teste gratuito por 7 dias e conheça todos os detalhes da ferramenta.

Segfy, você + seguro.

Autor(a): Leonardo Dulcio

Jornalista, com amplo conhecimento em marketing digital e produção de conteúdo para o segmento de seguros. Apaixonado por esportes e sempre disposto a aprender coisas novas.

O home office se tornou a nova tendência no Brasil por conta da pandemia e essa mudança de perfil trouxe reflexos positivos para o mercado de seguro residencial. De acordo com a CNseg (Confederação Nacional das Empresas de Seguros Gerais) houve um crescimento de 6,1% nas vendas deste ramo no ano de 2020.

Contudo, mesmo com esse aumento, ainda há 70 milhões de residências sem proteção por toda a extensão do país, o que gera uma excelente oportunidade para fechar novos negócios! Mas, para entrar nessa onda, é preciso estar preparado para responder todas as dúvidas dos segurados a respeito do assunto.

Abaixo selecionamos perguntas e respostas como bons argumentos para você utilizar na venda de um seguro residencial. Confira!

Como funciona um Seguro Residencial?

Tenho certeza que essa é uma das perguntas que você mais recebe ou receberá dos seus clientes. Se posso te dar um conselho, é: não repita o que a internet diz! Se essa pessoa procurou um corretor de seguros, é porque ela quer mais detalhes e um atendimento personalizado para entender o assunto.

Seja leve, transforme a explicação em uma conversa informal. O seguro residencial é um produto com muitos detalhes e você não pode deixar nenhum deles passar batido para o seu segurado. Afinal, um pequeno ponto explicado de maneira eficiente, pode ser a solução da dor do seu cliente.

Quais as coberturas que um Seguro Residencial oferece?

Este é um dos momentos principais para vender um seguro residencial.

Após explicar como funciona o produto, você já vai ter uma boa quantidade de informações sobre o perfil do seu cliente. Use isso a seu favor ao responder sobre as coberturas essenciais e adicionais. Utilize exemplos práticos no dia a dia do seu cliente.

Supomos que: um jovem gamer, mora sozinho, tem seu estúdio para jogar e muitos aparelhos eletrônicos. Ele te procura e questiona sobre as coberturas de um seguro residencial. O que você mais deve explorar nessa venda? Talvez uma cobertura contra acidentes que causem danos elétricos aos seus aparelhos... Muitas vezes ele nem imagina que o seguro possa oferecer essa proteção para o que ele mais gosta de fazer na vida.

Mas ressalto, nunca foque somente em uma cobertura! Mantenha a venda construtiva sobre todo o produto e dê mais atenção quando for explicar a solução das dores reais do seu cliente.

O que são assistências?

Este é mais um bom argumento de venda para fechar uma apólice de seguro residencial. São serviços que podem surpreender na hora da negociação. Muitos clientes não têm conhecimento que existem serviços como chaveiro, encanador, eletricista, tudo à sua disposição, caso façam a contratação.

Lembra do exemplo no tópico acima? No caso das assistências, ele também é muito válido. Os serviços podem surpreender positivamente o perfil do gamer. Afinal, todo jovem busca praticidade e as assistências de um seguro residencial trazem esse conforto. Mas atenção: sempre lembre de enfatizar a diferença entre uma assistência e uma cobertura. Essa é uma das principais dúvidas de um segurado na hora de fechar a apólice.

Vale a pena contratar um Seguro Residencial?

Utilize gatilhos mentais para chamar atenção do seu cliente ao que realmente importa. Afinal, se ele possui um seguro para o carro, porque não contratar um para o próprio lar, onde dorme o seu filho, sua esposa amada e tudo que ele já construiu na vida?

Cabe a você corretor trazer leveza e um diálogo fluido para que o seu segurado veja o valor real de um seguro residencial e feche a apólice.

Home Office e Seguro Residencial?

Pode ter ficado um pouco de dúvida na sua cabeça sobre a forma de usar o home office como argumento para a venda de seguro residencial. As seguradoras estão personalizando cada vez mais seus produtos para quem trabalha em casa. Preparei um exemplo para você visualizar isso de maneira mais eficiente.

Empresário: ele precisa se sentir seguro e apto a trabalhar em casa, com todos os recursos e segurança que tinha em seu ponto fixo e é nesse momento que você pode atuar. Apresente as proteções contra danos elétricos, incêndios, subtração de bens, entre outras, para ele sentir que o material de trabalho estará muito bem protegido contra qualquer incidente.

Agora você está pronto para responder tudo o que o seu segurado precisa saber sobre um seguro residencial. Gostou do conteúdo? Deixo mais uma sugestão de conteúdo sobre o ramo para você!

Seguro Residencial: motivos para o corretor de seguros investir neste segmento

Compartilhe para seus colegas aprenderem com a gente!

Já conhece a Segfy? O sistema integrado mais eficiente para os processos da sua corretora de seguros. Multicálculo e Gestão, tudo em um só lugar!

>>> Faça um teste grátis por 7 dias! <<<

Autor(a): Leonardo Dulcio

Jornalista, com amplo conhecimento em marketing digital e produção de conteúdo para o segmento de seguros. Apaixonado por esportes e sempre disposto a aprender coisas novas.

É um fato que o setor de seguros de vida ganhou relevância no cenário nacional em meio a pandemia causada pelo Coronavírus. Segundo dados da Susep (Superintendência de Seguros Privados), houve um aumento acumulado de 11% nas vendas até novembro de 2020, comparado ao ano de 2019. Também cresceu a procura por seguros de incapacidade temporária, que garante a renda caso o profissional precise se afastar do trabalho por motivo de doença.

A Covid-19 mexeu tanto na percepção de risco do brasileiro, que trouxe à tona a fragilidade de nossas vidas, o que fez com que a busca por proteção, cuidado e segurança financeira para a família aumentasse e o desejo de planejar o futuro das pessoas que amamos se tornou uma das prioridades, favorecendo a atuação do mercado de seguros.

Por isso, ao analisar a nossa cultura, o corretor de seguros não deve esperar que seu segurado vivencie uma situação de perda ou dor. Existe um melhor momento para oferecer um seguro de vida? A oportunidade de agir de forma certeira é se antecipar, afinal a segurança da vida não possui hora certa para acontecer.

Apresente os benefícios de contratar um seguro de vida

Mas, “seguro de vida só traz benefício em caso de óbito?”. Com toda certeza, você já ouviu esse questionamento ao trabalhar na venda para um cliente. Mesmo com o aumento da busca por informação, a responsabilidade de descomplicar os seguros de vida, segue na sua mão. Então, faça uma análise da sua carteira de clientes, entenda o campo de atuação, estilo de vida, entre outras características que serão fundamentais para você definir os melhores argumentos de venda.

Para exemplificar: um homem, engenheiro que trabalha diariamente visitando obras e também é praticante ativo de esportes radicais... A sua abordagem pode acontecer ao citar todas as situações de riscos que a vida ativa dessa pessoa pode trazer. As coberturas de majoração, diária por incapacidade temporária e indenização em caso de óbito seriam alguns dos benefícios que facilitariam a sua venda.

Já no caso de uma mãe solteira, que mora sozinha e pertence ao grupo de risco da Covid-19, o motivo poderia ser a busca de garantias de segurança para seu filho, por exemplo. Uma abordagem emocional, tocando em pontos como cuidado e proteção são de extrema importância nessa situação.

Explore também outros benefícios como a isenção de impostos, a relação custo-benefício de investimento ou até mesmo os descontos em medicamentos que algumas apólices oferecem, cobrindo integralmente o tratamento de doenças graves, para que seu cliente não se sinta abandonado quando mais precisa.

O papel do corretor na venda de seguros

O corretor de seguros tem um papel fundamental na sociedade, em especial, neste momento de pandemia. Então, seja uma referência e passe aos seus clientes a mensagem que é necessário se antecipar aos fatos, proteger a si mesmo e a quem a gente mais ama. Com uma boa influência e uma venda elaborada, é possível driblar vários questionamentos frequentes, como: “Mas porque custa tão caro?”, “Existem benefícios em caso de acidente que cause incapacidade?”, “Sou idoso, ainda posso contratar um seguro de vida?”. Desta forma, você conquista mais credibilidade para sua corretora e fideliza um número maior de clientes.

Ah, vale ressaltar que a expectativa de crescimento do setor de seguros de vida continua forte ao longo dos anos e que ferramentas de proteção farão parte cada vez mais do orçamento pessoal e familiar. Então, a dica é: faça uma venda construtiva e veja os resultados aparecerem! Personalize o seu atendimento, abra o leque que o produto oferece, trabalhe bem as diversas coberturas e assistências e demonstre o valor efetivo delas na vida do segurado.

É isso, desejo sucesso e boas vendas! 🙂

Autor(a): Leonardo Dulcio

Jornalista, com amplo conhecimento em marketing digital e produção de conteúdo para o segmento de seguros. Apaixonado por esportes e sempre disposto a aprender coisas novas.

Você ainda se vê preso a muitas burocracias manuais, como arquivar documentos antigos, buscar clientes que estão próximos de renovar uma apólice em inúmeras planilhas ou outras funções que demandam seu empenho e poderiam ser automatizadas? Saiba como otimizar os processos na sua corretora de seguros?

Usar a tecnologia para automatizar processos pode ser uma boa alternativa para ter mais tempo para focar em estratégias que farão a diferença em sua rotina. Pensando nisso, separamos algumas dicas fáceis de serem aplicadas. Confira!

Tenha uma plataforma de gestão

Um dos passos principais é: seja aliado às tecnologias!

As insurtechs (empresas de tecnologia para o ramo de seguros) estão entendendo e solucionando cada vez mais os problemas do dia a dia dos corretores de seguros. São diversas funcionalidades para facilitar os processos dentro das ferramentas de Gestão e Multicálculo, se tornando um investimento certeiro para trazer retorno financeiro e organizacional ao seu negócio.

Para ficar claro, imagine as parcelas atrasadas pelos seus segurados. Dentro da Plataforma Segfy, você consegue fazer uma busca automática, sem precisar visitar o site de cada seguradora para visualizar quais clientes estão com pendência. Uma forma rápida e prática para solucionar uma questão que sempre causa uma dor de cabeça, não é mesmo?!

Capacite a sua equipe e melhores os processos

Todo processo de adaptação a uma mudança é difícil e demanda bastante empenho para que tudo ocorra de maneira positiva. E isso não é diferente quando o assunto é a otimização de processos. Mas para que a solução tenha um resultado efetivo em sua corretora, é necessário que todos os colaboradores estejam aptos a trabalhar e utilizar 100% de tudo que ela oferece. Caso, somente você cuide desta área, a regra segue a mesma.

Uma dica para que tudo flua o mais rápido possível é ficar atento aos treinamentos para entender melhor a plataforma. No caso da Segfy, oferecemos treinamentos diários sobre cada funcionalidade básica para fazer o seu negócio decolar.

Outro ponto que merece sua atenção é a dinâmica ágil do mercado de seguros, tudo está em constante transição. As seguradoras estão lançando novos produtos personalizados, os clientes estão mais exigentes e carentes por informações que simplifiquem a aquisição de um seguro e cabe a você se manter atualizado e à frente dos concorrentes.

Com o preparo ideal e profissionais capacitados, sua corretora terá processos automatizados, mais tempo disponível para priorizar suas vendas e, consequentemente, um resultado melhor!

Posicione sua marca no mercado

Posicionar a sua marca no mercado também é um passo muito importante para garantir o sucesso da sua corretora. Conheça quem são seus clientes e trace uma estratégia para oferecer exatamente o que ele precisa para se sentir seguro.

Antes de pensar em ampliar o seu mix de produtos, seja referência em um ramo. Tenha um bom planejamento, utilize as ferramentas digitais para divulgar a sua marca, foque o conhecimento da sua equipe em cima disso e veja os resultados aparecerem.

Se o seu tempo é vital dentro da corretora, mantenha o foco no segmento em que você domina e somente após isso, planeje incluir novos ramos, se fizer sentido para o seu público. Com esse cuidado, você otimiza tempo e investimento financeiro para sua corretora.

Trabalhe os dados da sua corretora

Com uma plataforma de gestão implementada e você e seus colaboradores capacitados, chegou a hora de trabalhar os dados que a ferramenta oferece, sem precisar passar horas colocando manualmente os números em uma planilha.

Dentro da Plataforma Segfy, você tem acesso a um painel ao vivo com o fluxo de caixa, contas a pagar, fornecedores e ainda as comissões recebidas, facilitando o processo de repasse aos seus colaboradores. Além de visualizar outros números que fazem a diferença em sua corretora.

Então, ficou mais fácil decidir mudar as formas de como trabalhar?! Não perca mais tempo com processos manuais que “engessam” o seu dia a dia, contrate a Segfy e veja sua corretora decolar!

>>> Fazer um Teste Gratuito <<<

Autor(a): Leonardo Dulcio

Jornalista, com amplo conhecimento em marketing digital e produção de conteúdo para o segmento de seguros. Apaixonado por esportes e sempre disposto a aprender coisas novas.