A Segfy, plataforma de Multicálculo e Gestão para corretoras de seguros, reafirma seu compromisso de ser a parceira ideal dos corretores ao anunciar o lançamento de um curso inovador que promete transformar a forma de gerir corretoras: “Seja Corretor Empreendedor: Transforme sua Corretora de Seguros com a Metodologia dos 6Cs”, com o experiente empreendedor Léo Mack.

O curso foi pensado especialmente para corretores de seguros que, muitas vezes, se sentem sobrecarregados e sem direção clara para o crescimento de suas corretoras. Outro ponto relevante é que todo Corretor é um Corretor Empreendedor, mas muitas vezes não sabe.

A metodologia dos 6Cs, que guia o curso, é uma evolução dos 5Cs de Léo, que são: Coração, Cliente, Caixa, Cadência e Cultura — agora com um sexto pilar exclusivo para Corretores, voltado a estratégias específicas para o setor de seguros.

O mentor do curso é o Léo Mack, empreendedor serial de Curitiba com mais de 15 anos de experiência em tecnologia e negócios. Ele traz uma abordagem prática e comprovada para auxiliar os corretores a se tornarem líderes de sucesso em seus negócios.

Co-fundador das startups uCondo e evoluBe, Léo compartilha sua trajetória e estratégias no curso, baseado na sua metodologia dos 6Cs. Formado pela Université de Montréal, Léo Mack é também investidor, escritor e treinador, com uma visão única sobre como transformar pequenos negócios em grandes histórias de sucesso.

Desafios dos Corretores e a Solução Segfy

Léo Mack preparou conteúdos especiais que abordam os principais desafios enfrentados pelos corretores de seguros. O curso "Seja um Corretor Empreendedor" oferece ferramentas práticas para solucionar questões como:

- Dificuldade em atrair os clientes certos.

- Falta de controle sobre o fluxo de caixa e problemas com dívidas.

- Equipes desmotivadas ou desorganizadas.

- Rotinas empresariais ineficientes e falta de propósito no trabalho diário.

Transformação e Crescimento com os 6Cs

Com o Treinamento dos 6Cs, os corretores aprenderão a:

- Empreender com o Coração: Descobrir seu propósito e paixão nos negócios.

- Conquistar Clientes Ideais: Entender o que o cliente realmente quer e oferecer soluções sob medida.

- Dominar o Caixa: Controlar de forma profissional o fluxo de caixa, garantindo a saúde financeira da corretora.

- Cadência de Sucesso: Desenvolver hábitos empresariais que elevem a produtividade.

- Construir Cultura Empresarial Forte: Engajar equipes em torno de um objetivo comum.

- Estratégias Específicas para Corretores: Focar em soluções voltadas ao setor de seguros, aplicando técnicas testadas por especialistas.

Segfy e o Compromisso com o Sucesso do Corretor

O lançamento deste curso fortalece ainda mais a parceria da Segfy com os corretores de seguros. A empresa tem como missão simplificar e agilizar a vida do corretor, oferecendo soluções tecnológicas rápidas, como a cotação de seguros em 15 segundos e o sistema de gestão online, sem a necessidade de instalação.

A Segfy entende que o sucesso do corretor é o sucesso de todos, e com esse treinamento, os corretores poderão alavancar seus negócios, atrair mais clientes e construir equipes de alta performance, enquanto mantém suas operações no piloto automático.

Vai Assinar agora? Você ganha também:

🏆 Livro Best-Seller "Eu Empreendedor", do Léo Mack

🏆 Curso exclusivo “Corretor Empreendedor”

🏆 Mentoria especializada para escalar a sua corretora!

Sobre a Segfy

Empresa consolidada no mercado de seguros e tecnologia que entrega soluções visando as principais etapas de sucesso para o Corretor de Seguros: Cotações e Gestão. Tudo isso em apenas uma plataforma, sem a necessidade de instalação e 100% online.

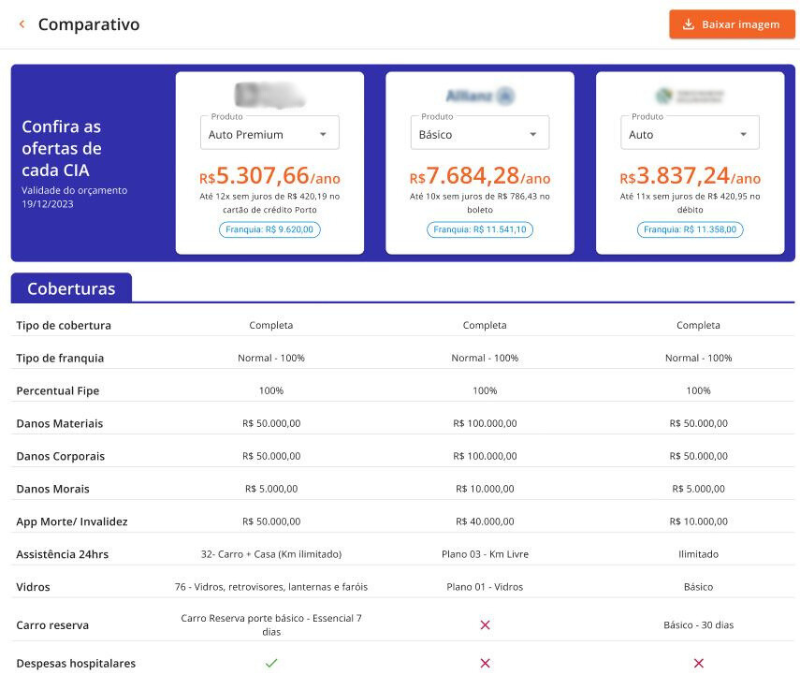

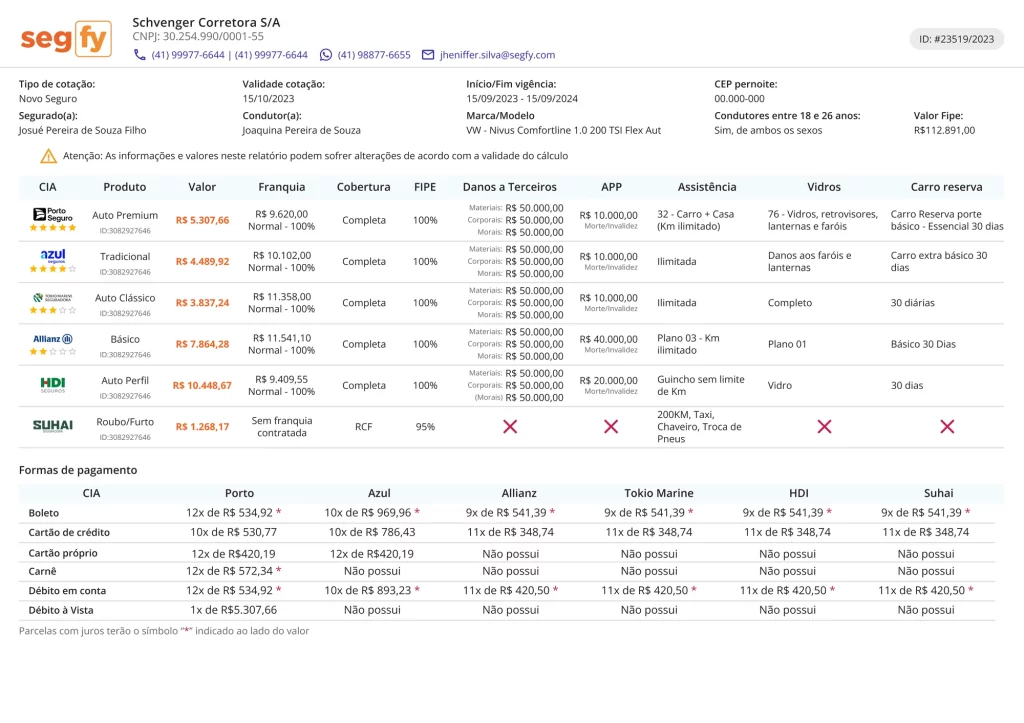

Entre os benefícios do Multicálculo está a redução de tempo de até 50% na cotação, Comparativo de Preços e Orçamentos personalizáveis.

A Segfy, plataforma completa e online para corretora de seguros com foco em Cotação, Vendas e Gestão, lançou uma nova versão do seu famoso Multicálculo: o Cotador HFy. A atualização tecnológica promete impulsionar ainda mais as vendas do seguro automóvel dos corretores parceiros.

Entre as principais melhorias, disponíveis para os mais de 10 mil usuários, destaca-se a significativa redução de 16 campos de preenchimento no cotador, proporcionando uma experiência de cotação mais fluida, ágil e 50% mais rápida.

Além disso, a acessibilidade foi ampliada com o novo design visual da plataforma, fornecendo informações mais claras e precisas tanto para os usuários quanto para seus clientes.

Otimização do Multicálculo foi realizada em conjunto com Corretores de Seguros

A evolução do Multicálculo vem ao encontro das necessidades do mercado de seguros, ecossistema que agrega desde seguradoras tradicionais, novas companhias digitais e os próprios corretores — que precisam de mais diversidade de produtos e ofertas.

São os corretores de seguros, parceiros da Segfy, que desempenham um papel ativo no processo de aprimoramento, colaborando em processos, testes de usabilidade e acompanhando de perto cada alteração realizada.

Para o CEO Marcos Roque Villa, o compromisso em priorizar a experiência dos corretores não é apenas uma necessidade, mas faz parte do DNA da Segfy.

“Nossa abordagem visa valorizar o papel vital que os corretores desempenham tanto como parceiros quanto como clientes. Desenvolvemos nossas soluções em estreita colaboração com esses profissionais, reconhecendo sua influência significativa na prosperidade do mercado”, pondera o CEO da Segfy, que possui mais de 30 anos no mercado de tecnologia e seguros.

Confira os benefícios do novo Multicálculo da Segfy:

✨ Layout modernizado: a cotação ficou mais acessível e de fácil entendimento;

✨ Menos campos, mais agilidade: redução de até 50% no tempo do preenchimento;

✨ Menos Etapas: marcação automática em campos protocolares;

✨ Orçamentos personalizados: são 3 modelos de impressão (horizontal, vertical e on-line);

✨ Comparativo de Preços: compare até 3 seguros, lado a lado, analise as melhores opções e envie para o seu cliente.

Outras novidades estão por vir e os corretores de seguros podem aguardar mais ramos, produtos e inovações para cotações e melhorias na experiência ao utilizar a Segfy.

“Os corretores, podem sempre contar com a evolução da tecnologia de ponta da Segfy para superar os desafios diários da profissão e vencer os obstáculos da distribuição desse produto tão necessário, embora por vezes complexo”, finaliza Villa.

Ainda não é cliente? Conheça a Segfy e prepare-se para evoluir sua corretora de seguros: https://lp.segfy.com/assine

#SegJunto🚀

Você já se perguntou o quanto ganha um corretor de seguros?

O mercado de seguros vem conquistando novos adeptos todos os anos. A soma de grandes seguradoras, produtos cada vez mais populares e digitais e outros obrigatórios, impulsionaram esse setor secular para novas gerações.

Contudo, quando o assunto é tornar-se um corretor de seguros, muitos pesquisam a sua rentabilidade e estabilidade.

Isso ocorre, porque, trata-se uma oportunidade de empreender em um setor altamente regulado e em constante evolução.

Mas você já parou para pensar se é uma profissão realmente promissora ou quanto ganha um corretor de seguros?

Para se ter uma ideia, o número de profissionais cadastrados na Superintendência de Seguros Privados (Susep) como pessoa física cresceu 27% entre 2019 e 2023.

Só em 2020, primeiro ano da pandemia de Covid-19, foram 9.336 novos registros de corretores, contra 6.122 em 2019 — um aumento de 52,4%.

Esses números positivos, mesmo em meio a pandemia, mostram otimismo.

Os dados refletem que uma grande parcela de pessoas, que até então não viam o mercado de seguros como prioridade para carreira profissional, começaram a perceber um valor em trabalhar nele.

Mas será que essa é uma profissão estável? Você sabe o quanto ganha um corretor de seguros?

Conheça, a seguir, um pouco mais desse mercado, assim como o quanto ganha um corretor de seguros ou mesmo como funciona a sua remuneração além do piso.

Qual é o salário de um corretor de seguros?

Uma das dúvidas mais frequentes quando falamos sobre a entrada no mercado de seguros é se o corretor de seguros possui um salário base.

Além disso, há muitas dúvidas sobre as comissões e bônus de vendas. Ou seja, todos querem saber o quanto ganha um corretor de seguros no total.

Em suma, para a primeira dúvida, vale deixar bem claro: sim! Sendo assim, o corretor opta pelo regime CLT, o mesmo recebe um salário fixo em carteira.

De acordo com uma pesquisa do site salários.com.br, um corretor iniciante recebe em média R$ 1.990,00 na carteira de trabalho.

Vale salientar que a pesquisa sobre o quanto ganha um corretor de seguros é baseada em dados fornecidos pelo CAGED (Cadastro Geral de Empregados e Desempregados) órgão ligado ao Ministério do Trabalho e Emprego.

Conforme o estudo, em 2024 a remuneração para Corretor de Seguros pode variar entre o piso salarial mínimo de R$ 1.935,65 e o teto salarial de R$ 4.060,93. Essa variação depende do segmento da empresa, localidade, formação, experiência na função e política de cargos e salários da empresa.

Portanto, pode-se avaliar que o corretor que escolhe trabalhar como pessoa física tem uma remuneração menos estável. Existe um grande desconto de impostos que afetam ainda mais a renda mensal de quem opta por esse regime de trabalho.

Desse modo, é importante ressaltar que o corretor de seguros que trabalha em regime CLT pode, sim, ganhar mais que o valor base.

Tudo depende da quantidade de vendas, renovações, entre outros pontos que possam gerar mais valor em forma de comissionamento para sua remuneração.

Qual é a comissão de um corretor de seguros?

Comissão é um tema muito debatido entre os corretores de seguros. Afinal, existem muitos fatores que podem variar o valor que cada um pode receber com as vendas e impactar diretamente no quanto ganha um corretor de seguros.

Os ramos são o principal fator dessa variação.

Por exemplo, um seguro auto, o mais procurado no mercado, entrega uma comissão em média entre de 15 e 20%. Já um seguro residencial pode gerar uma comissão de até 29%.

Enquanto a porcentagem de comissionamento, obrigatória por lei no Brasil, é uma das maiores do mundo, não se pode dizer de outros mercados. Em outros países, como na Argentina, por exemplo, paga em média 10% a 15% de comissão para seus corretores.

E já que que as comissões são rendas variáveis, tudo vai depender do comportamento dos clientes, de quais estratégias de venda está usando, da comunicação clara, do momento financeiro do país e diversos outros fatores.

➕ Leia também: Os 5 seguros que melhor remuneram o corretor de seguros

O que vale mais a pena: ser pessoa física ou jurídica?

Em seguida, após tirar a certificação da Susep, a escolha em ser PF e PJ torna-se é uma das grandes decisões que o corretor de seguros precisa tomar.

Não existe uma opção que seja mais vantajosa que a outra, mas sim aquela que faz mais sentido com o que você busca para o seu negócio a curto, médio e longo prazo.

E elas podem ser determinantes sobre o quanto ganha um corretor de seguros

Desde 2015, a profissão de corretor de seguros foi regularizada como pessoa jurídica pelo Simples Nacional.

Com isso, o corretor pode atuar com um CNPJ e realizar a emissão de notas fiscais para cada comissionamento recebido.

Atuando dessa forma, o corretor de seguros que tem renda de até quinze mil por mês, terá o desconto de, em média, 13% em encargos fiscais sobre comissões.

Por outro lado, como pessoa física, o corretor tem mais autonomia de trabalho e os recibos são em formato de Recibo de Pagamento Autônomo (RPA), diferente da nota fiscal tradicional.

Porém, os descontos fiscais são um pouco mais altos, podendo chegar até a 40% dependendo do formato de venda fechada.

Enfim, o recado que fica é a importância de pesquisar muito bem. Vale a pena ir atrás de todos os dados e informações necessárias para entender o que encaixa mais com o seu perfil e objetivos.

Depois, é só seguir e decolar! 🚀

Qual é o investimento para ser um corretor de seguros?

Para conquistar a habilitação de corretor de seguros, é necessário tirar a certificação da Susep.

O exame é aplicado pela Escola Nacional de Seguros (ENS) e tem custo médio de R$ 2.000 para trabalhar com todos os ramos.

Além da certificação, existem outros cursos adicionais oferecidos pela ENS que podem complementar a sua formação e ampliar a preparação para o mercado de seguros.

Corretor de seguros profissional investe em gestão e processos digitais

Atualmente, o que um corretor de seguros realmente precisa para alavancar as vendas e fidelizar seus clientes?

- Ter mais tempo para prospectar e vender;

2. Possuir maior agilidade de cotação e resposta;

3. Manter dados integrados, em tempo real, acessados por qualquer dispositivo.

Utilizando a Segfy, tudo isso é possível! Trata-se de uma plataforma completa que envolve todas as etapas do ciclo de seguros, atendendo a jornada do corretor — desde a prospecção, vendas até a gestão da corretora.

Na Segfy, você encontra três soluções numa só plataforma: Multicálculo, Conversão em Vendas (HFy) e Gestão de Completa da Corretora de Seguros (UpFy), com todos os dados dos segurados integrados.

Com estas soluções, sua corretora de seguros:

- Automatiza suas tarefas;

- Organiza as informações e dados da corretora;

- Ganha rapidez em seus processos de prospecção, cotação e vendas;

- Reduz custos com mão de obra (analistas, gestão e TI);

- Tem mais segurança de processos e dados;

Clique aqui e conheça as soluções da Segfy!

#segjunto 🚀💸

O final do ano é o momento em que a velocidade das negociações tende a diminuir e as festividades de Natal e Ano Novo entram em cena, mas isso não significa que você não possa traçar uma estratégia e aproveitar esses últimos dias do ano para focar na venda de seguros.

Que tal conhecer 5 dicas simples que podem dar aquele gás final para fechar o ano como um corretor de seguros campeão de venda?

Então vamos lá!

1. Planeje as datas comerciais com foco em vendas

Quem trabalha com vendas sabe que uma das palavras-chave para o bom resultado é planejamento! Por isso, não pense que sair oferecendo seguros para seus clientes é a maneira mais fácil de realizar venda de seguros neste período do ano.

Vale a pena separar um tempo e, com calma, criar um planejamento de como, quando, para quem e o que você irá oferecer nesse sprint final. Algumas datas podem ser ótimos impulsionadores de vendas. Para este fim de ano de 2022 temos a Black Friday, a Copa do Mundo e o Natal, que podem ser ganchos para uma promoção ou campanha especial. Que tal preparar ofertas, mimos ou até mesmo vantagens para os seus segurados que renovarem uma apólice? Pense nisso! 😉

2. Coloque sua meta no papel

Não se engane pensando que somente criando o planejamento e se esforçando você irá conseguir o sucesso que deseja, pois mais importante que traçar um bom caminho, é saber aonde se quer chegar.

Para isso, defina muito bem as metas para sua ação de venda de seguros. Após escolher as datas comemorativas que deseja trabalhar, elenque um percentual de vendas para bater a meta. Exemplo: para este novembro, desejo aumentar minhas comissões ou faturamento em 15% comparado ao mesmo mês, no ano anterior.

Lembre-se que uma meta é muito mais que um número e deve ainda contemplar a qualidade das vendas, o momento em que essa meta deve ser batida, os produtos que devem ser vendidos e em quanto tempo cada uma das etapas de venda devem ser cumpridas.

Com uma meta completa e bem dimensionada, você saberá se os resultados parciais estão dentro ou fora do esperado e não terá que esperar até o final da ação de venda de seguros, no fim do ano, para perceber que errou em algum ponto e que poderia ter corrigido bem antes.

3. Fique de olho nas oportunidades para venda de seguros

Lembre-se que os últimos meses do ano têm algumas características e eventos únicos e alguns deles podem muito bem ser utilizados na venda de seguros.

Uma dessas particularidades é o pagamento do 13º salário. Que tal aproveitar essa oportunidade para oferecer para seu cliente um seguro que irá protegê-lo pelo ano que virá? Incentive-o a pensar que, ao invés de bens de consumo, ele pode investir em sua segurança patrimonial, algo que ele irá desfrutar durante todos os próximos 12 meses.

4. Estipule prazos

Prazos são fundamentais para gerar engajamento e tração ao seu projeto de venda de seguros no final do ano. Sem prazos, as metas ficam soltas e podem gerar uma grande correria nos últimos dias. Por isso, tente gerar prazos intermediários, como uma data limite para entrar em contato com todos os clientes-alvo ou uma data limite para retornar a cotação. Sua campanha também deverá ter um prazo de início e término, para assim você poder mensurar os resultados com maior assertividade.

Assim, ao final do projeto, você já terá passado por todos os prazos e tarefas intermediárias e estará apto para realizar o fechamento com seu cliente.

5. Já comece a pensar em 2023!

Se planejamento é necessário, estabelecer objetivos de longo prazo também é muito importante.

Lembre-se sempre de pensar no agora, mas também de estabelecer a missão da sua corretora, o porquê de você abrir as portas todos os dias e oferecer apólices de seguro aos seus clientes.

Com essa missão bem clara, você terá uma perspectiva de longo prazo e já poderá começar o planejamento do próximo ano, ou mesmo dos próximos cinco anos.

Algumas tendências já começam a se desenhar para o próximo ano e são temas que devem estar no seu radar de vendas: automatização de processos, vendas de seguro de vida e seguro auto pago por mensalidade.

Lembre-se também que, para saber exatamente o resultado do seu projeto de final de ano de venda de seguros, é preciso estabelecer métricas e indicadores específicos para a sua corretora e o seu projeto.

Aproveite para ver o quanto você economiza de tempo e dinheiro usando o Cotações HFy!

Você tem um roteiro de visitas estruturado, bem planejado e sabe o momento certo de visitar um cliente?

As técnicas de vendas que incluem visita ao cliente mudaram e evoluíram muito com o passar dos anos. Sua objetividade e dinamismo na abordagem são vantagens muito consideráveis se comparadas ao modelo antigo de apresentação do produto, identificação de necessidades e fechamento. Mas, como ser objetivo e dinâmico no mercado de seguros, onde há uma série de particularidades, diversas cláusulas e condições?

As visitas periódicas aos clientes são fundamentais nos momentos de prospecção ou renovação de contrato. Veja aqui dicas para prospectar clientes e fazer sua Corretora crescer >>

É imprescindível manter uma comunicação periódica com seus clientes durante a vigência de suas apólices. Por isso, preparamos um guia para montar um roteiro completo para você fazer a abordagem correta e fortalecer o relacionamento com seu segurado no momento de uma visita. Confira! 🚀

- Separe suas visitas por motivo de atendimento

Atualmente, com a retomada das atividades pós-pandemia, as visitas presenciais voltaram com bastante força no mercado. Além de serem um ótimo meio de fortalecer o relacionamento com clientes e prospects, as visitas são um esforço de vendas valioso, especialmente quando o produto exige uma explicação técnica consultiva.

Entretanto, é preciso ter um bom motivo para realizar uma visita presencial, afinal, seu visitado precisa ver finalidade e vantagem no diálogo a ser estabelecido. Por isso, nossa primeira dica é montar uma lista de visitas de acordo com o status da sua carteira.

Essa sugestão pode ajudar a organizar sua rota de vendas de acordo com o motivo comercial da sua corretora. Por exemplo: divida suas visitas do dia por Prospecção, Formalização da Venda ou Fidelização.

Com essa divisão, você pode organizar suas visitas de maneira mensal ou semanal: na primeira semana do mês suas visitas serão de prospecção; na segunda semana serão voltadas a formalização de vendas; e, na terceira semana, serão voltadas para fidelização de clientes.

Fácil e muito melhor, não é mesmo?

- Elenque tópicos para abordar na conversa

O segundo passo é estruturar o que você deseja conversar com o seu cliente. Afinal, você não irá despender tempo e recursos para uma visita sem propósito, certo? Por isso a necessidade de ter uma roteirização da visita baseada em tópicos.

Para uma visita de prospecção, quais os principais tópicos que você deve abordar? E para uma visita de fidelização de clientes? Isso vai depender muito dos ramos de seguros que você vende na sua corretora, mas você pode já ter tópicos pré-estipulados, como os que sugerimos a seguir. Anote aí!

Tópicos para Visitas de Prospecção: - explicar o valor social do seguro a ser oferecido; - mostrar diferenciais e como funciona cada cobertura; - cotar o melhor seguro em tempo rápido; - prova social: contar uma história relacionada a proteção do seguro e seus benefícios.

Tópicos para Visitas de Formalização da Venda: - ter já o orçamento em mãos, assim como todas as coberturas e cláusulas da apólice; - reforço sobre as vantagens de contar com cada cobertura do seguro; - deixar que o segurado pergunte e tire suas dúvidas.

Tópicos para Visitas de Fidelização: - focar em saber mais sobre o cliente, como está seu dia a dia e como podem atendê-los melhor; - demonstrar parceria e comprometimento; - ressaltar como o seguro está o protegendo.

Planejar como será a conversa com o seu cliente é fundamental. Aprenda tudo que é possível sobre ele e crie um roteiro de perguntas com base nos tópicos acima. Isso será imprescindível para que o seu cliente perceba que você está ali para ajudá-lo, e não para somente empurrar uma venda.

- Tenha sempre um plano B

Para ser mais assertivo, no caso de clientes presenciais, busque conhecer os horários de preferência do seu cliente. Há clientes que preferem agendar visitas logo no início da manhã ou final do dia. Tenha sempre a ciência de que a preferência é do seu cliente e não sua. E, lembre-se: fuja do horário de pico. As chances de você não conseguir cumprir seu compromisso existem.

Por isso, tenha sempre um plano B. Planeje possíveis imprevistos e saiba o que fazer caso, de última hora, o cliente não possa te atender, como ter uma segunda data reservada na sua agenda. Ainda, oferecer a opção de realizar envio de propostas/orçamentos via e-mail ou WhatsApp também é uma opção caso você não tenha mais agenda disponível para visita presencial.

Em caso de problemas relacionados a trânsito e deslocamento, o ideal é trabalhar por localização/região de acordo com sua segmentação e foco estratégico, separando a sua ordem de visitas por proximidade de localidade, etc.

- Esteja atento para ouvir seu cliente

Por fim, nossa dica preciosa é: tenha paciência para ouvir o que o cliente tem a dizer e esteja preparado para as críticas, caso elas aconteçam. Diante desse tipo de situação é preciso entender o que foi dito e absorver para averiguação. Afinal, alguns pontos apontados pelo cliente podem fazer você encontrar novas rotas e resultados positivos por realizar algumas mudanças.

Oferecer um atendimento presencial ao seu segurado aproxima a sua corretora do seu cliente, pois você estará conversando com ele em um ambiente que ele já está acostumado, evitando ligações de telefone que estão se tornando cada vez mais incomuns atualmente. Ele pode se sentir confortável e mais próximo de você, além de ter um feedback mais espontâneo. Esteja sempre preparado para ouvir com atenção cada palavra.

5. Conte com a tecnologia da Segfy!

Visitar seus clientes é fundamental para empreender e ter um negócio de sucesso. Mas, ter ao seu lado soluções que organizem a sua carteira de clientes, façam o controle de suas prospecções e apólices vigentes é melhor ainda! Conte com as soluções da Segfy para fazer uma visita comercial ainda mais assertiva!

Cotações HFy: cotações em segundos entre as maiores seguradoras do país e o melhor: entre os principais ramos de seguros, como vida, auto, residencial, caminhão e moto.

Gofy: a plataforma completa para criar o seu funil de vendas personalizado e controlar todas as etapas comerciais da sua corretora, desde a prospecção até o fechamento da venda. Além de ter agendamento de tarefas e muito mais!

Gestão UpFy: controle das informações do segurado, controle de propostas e apólices, controle de sinistros, agendamento de tarefas e emissão de relatórios. Além disso, você pode realizar o controle financeiro total da sua corretora: como fluxo de caixa, contas a pagar e receber.

Gostou das informações? Agora ficou mais fácil preparar a sua visita a clientes, não é mesmo? Não se esqueça de nos seguir nas nossas redes sociais para ficar por dentro de mais informações como essas! 😉

#segjunto

Qual a importância da diversidade, da equidade e da inclusão nas corretoras de seguros? Hoje falaremos sobre este assunto!

Você já ouviu falar no termo DEI? É a sigla para Diversidade, Equidade e Inclusão. Estes temas, em conjunto, ganharam força nos últimos anos e são uma nova aposta estratégica para as empresas. No setor de seguros, é também uma temática cada vez mais relevante e que agrega novas perspectivas em negócios, inovação e também reputação. Quer entender mais sobre o assunto? Acompanhe a leitura!

Sobre Diversidade, Equidade e Inclusão

As ações de Diversidade, Equidade e Inclusão (DEI), de maneira geral, buscam promover um ambiente diversificado e plural, assegurando a inclusão de pessoas de diferentes espectros sociais e culturais, com vistas a uma equiparação de oportunidades para todas elas.

Diferentemente de uma noção de igualdade, que entende que são todos iguais, diversidade e equidade entendem que as pessoas são diversas e são justamente essas diferenças que geram formas de acessos díspares à oportunidades.

A partir da equidade, então, é que se viabiliza uma maior inclusão de pessoas nos espaços de trabalho, nos centros de tecnologia e no mercado de trabalho em geral. Ao serem incluídos pelas empresas, estes se tornam pontos de fomento à inovação, à criatividade e a pluralidade de ideias.

Ao promover a inclusão de pessoas de diferentes idades, etnias, gêneros e orientações sexuais, bem como pessoas com algum tipo de deficiência (PcD), fomenta-se um ambiente mais propositivo à criatividade, ao senso crítico e voltado para novos conhecimentos, assim como ações mais disruptivas - fatores, hoje em dia, tão necessários a performance e para os melhores resultados dos negócios.

Não somente isso, a aceitação e o respeito por cada pessoa de acordo com suas particularidades favorecem um ambiente de trabalho mais transparente, harmonioso e produtivo.

Com essa mentalidade, ações de DEI têm cada vez mais um impacto direto nos negócios e maior aderência nas empresas. Através delas, podem-se gerar novos produtos e serviços, contribuindo com a competitividade dos ecossistemas e também uma melhor reputação por conta da criação contínua de atividades voltadas para a responsabilidade social de cada corporação.

DEI no mercado de seguros

No mercado de seguros, é claro, não poderia ser diferente. Por ser um mercado pautado por transformações constantes, as ações de Diversidade, Equidade e Inclusão têm sido cada vez mais trabalhadas. O último Relatório de Sustentabilidade do Setor de Seguros, produzido pela CNseg (Confederação Nacional das Seguradoras), apontou que 90,5% das empresas participantes adotam algum tipo de prática de promoção da diversidade e de não discriminação em seus ambientes de trabalho.

Inclusive, a CNSeg criou e disponibilizou uma cartilha contendo boas práticas para diversidade no mercado segurador, a fim de fomentar esse debate nas corretoras e seguradoras com maior intensidade.

Essas práticas também já têm adentrado corretoras líderes no mercado, como a Aon, que possui quatro grupos focados em desenvolvimento profissional de colaboradores para a diversidade racial, LGBTQIA+, pessoas com deficiências e também para a diversidade de gênero.

Trata-se, portanto, de um novo foco que pode ser bastante positivo para corretoras de seguros, seguradoras e segurados.

Como aplicar na sua corretora?

Antes de pensarmos em práticas efetivas acerca da Diversidade, Equidade e Inclusão na sua corretora, é necessário compreender como funcionam os diferentes mecanismos que excluem e retardam o reconhecimento positivo de grupos dentro das empresas.

No gráfico abaixo, realizado pela Cartilha da CNSeg, podemos compreender como se diferenciam as etapas de exclusão, segregação, integração e inclusão nos espaços corporativos:

A partir deste entendimento, percebemos que a exclusão ocorre quando uma pessoa não está representada ou inserida em nenhum grupo social; já a segregação ocorre quando uma pessoa ou grupo tem a sua representatividade somente em grupos com as mesmas características; a integração ocorre quando uma pessoa ou grupo está representada ou inserida em grupos sociais, porém continua segregada em grupos com as mesmas características; e por fim, a inclusão ocorre quando uma pessoa ou grupo está representada ou inserida em grupos sociais, sendo também devidamente reconhecida de forma igualitária perante os demais.

Algumas boas práticas

Independentemente do porte da sua corretora de seguros ou de quantos colaboradores você tenha, você também pode contribuir para que o mundo corporativo seja menos excludente e mais inclusivo. Algumas ações simples podem fazer toda a diferença perante a sociedade e assim você também terá pessoas mais engajadas com o seu negócio.

Confira algumas dicas:

- crie pilares de diversidade, equidade e inclusão para a sua corretora de acordo com a sua missão, visão e valores;

- promova encontros periódicos, como grupos de interesse para debates, discussão, treinamentos e palestras sobre a temática para a sua equipe interna;

- faça um mapeamento dos grupos que possuem sub-representação na sua corretora, para entender melhor suas necessidades e particularidades;

- priorize no seu RH uma seleção com base em currículos que não contenham informações que podem gerar discriminação;

- caso a sua corretora for de maior porte, desenvolva indicadores de diversidade, como por exemplo: número de contratações baseados em pilares de diversidade x nível hierárquico.

Mas o fundamental mesmo é uma transformação de mentalidade, em que se passe a valorizar e reconhecer as pessoas por seus talentos e qualidades, sem discriminação e/ou preconceitos. O objetivo de uma venda de seguros é proteger pessoas. Promover um ambiente seguro para todas elas também faz parte disso!

#segjunto

Você sabe a importância do seguro caminhão nos dias atuais? Confira neste artigo!

O caminhão é a principal ferramenta de trabalho para motoristas que realizam transportes de cargas terrestres. É ele também o veículo que gera renda para uma parcela muito importante da população, afinal há cerca de 2 milhões de caminhoneiros no país.

Com o aumento dos roubos a veículos pesados como carretas e caminhões, assim como o aumento dos acidentes nas estradas, cresce também a necessidade dos motoristas brasileiros obterem um seguro de caminhão.

Como a sua corretora pode ficar atenta a esta realidade e oferecer a melhor opção para o seu segurado? Confira neste blog. 🚀

Sobre o aumento dos acidentes e roubos envolvendo caminhões

Assim como os ramos vida, carro, residencial, etc., o seguro de caminhão é um produto que tem se tornado uma verdadeira necessidade de mercado no Brasil. Somente entre 2021 e este ano, os roubos envolvendo carretas e caminhões sofreram um aumento de 27% só no estado de SP. O roubo de cargas também é uma realidade preocupante. Segundo dados levantados pela FreightWatch International, maior consultoria especializada em roubos de carga, o Brasil é o país campeão mundial em roubos de cargas.

Outro ponto relevante é a alta, quase sempre constante, dos acidentes nas BRs e estradas no país. Devido a grande extensão territorial, os acidentes nas estradas são muito frequentes, tornando os motoristas mais vulneráveis a eventos como derrapagens, colisões, explosões, dentre outros. Segundo dados do Anuário estatístico da Polícia Federal, as mortes em acidentes com caminhões representam 47% do total nas rodovias federais.

Para caminhoneiros autônomos, as estradas tornam-se cada vez mais perigosas, pois as custas em caso de roubos ou furtos podem afetar o próprio sustento, visto que sem um caminhão não é possível desenvolver a atividade profissional.

Essa realidade reflete a importância da proteção que um seguro caminhão oferece contra esses eventos. Ao profissional corretor de seguros, fica cada vez mais evidente a responsabilidade de personalizar seu atendimento para que o prospect entenda a relevância deste produto e seus benefícios no dia a dia do caminhoneiro. A seguir, elencamos 3 argumentos de vendas para destacar essa modalidade na sua corretora. Confira:

1. A exposição constante dos motoristas nas estradas

Conforme falamos anteriormente, os riscos de acidentes, colisões, assim como furtos e roubos nas estradas é muito alto entre os veículos de caminhões. Reforce para o seu prospect que um seguro caminhão protegerá o veículo que é a principal ferramenta de trabalho dele, mas também a ele próprio financeiramente, ao cobrir gastos e eventuais imprevistos em caso de acidentes. Fomente o senso de maior segurança e tranquilidade que ele terá durante as viagens e trajetos extensos percorridos.

2. A importância das assistências 24h

Outra dica importante é a facilidade das assistências 24h que um seguro caminhão proporciona ao caminhoneiro. Sabemos que qualquer veículo pode ficar exposto a panes secas, elétricas e mecânicas, sendo necessário um socorro rápido. Com um caminhão estes riscos são ainda maiores. As principais seguradoras que oferecem seguro caminhão tem serviços como reboque, reembolsos de diárias por período parado, chaveiro e mecânico, atendimento 24h em caso de panes secas/eletricas/mecânicas e muitas outras, facilitando com que uma ajuda rápida chegue ao caminhoneiro.

3. Uma proteção não apenas para segurado, mas também para outros envolvidos

É bastante comum que os acidentes com caminhões envolvam também veículos menores, como carros e motos. Muitas vezes, os danos maiores ficam nos veículos de terceiros atingidos, fazendo com que o caminhoneiro tenha despesas a mais com consertos e reparos às vítimas. Um dos principais benefícios do seguro caminhão nesses momentos é a cobertura de danos contra terceiros. Com ela, o seu segurado terá a cobertura total ou parcial das custas dos danos ao veículo de outros envolvidos, o que também o trará uma proteção financeira muito útil, evitando gastos imprevistos com batidas e acidentes.

E você, corretor? Como tem trabalhado o seguro caminhão na sua corretora?

Com essas dicas ficou mais fácil passar a importância deste seguro para o seu prospect na hora de fechar uma venda, não é mesmo? O objetivo da Segfy é sempre levar materiais relevantes para alavancar os negócios da sua corretora de seguros. 🚀

Continue acompanhando nossos conteúdos nas redes sociais.

#segjunto

O Open Insurance é uma mudança que impactou o mercado de seguros para 2022 foi a inclusão do Open Insurance. O projeto consiste em uma estrutura completa e integrada onde possa haver troca de informações e dados para favorecer o cliente.

Basicamente, a ideia é criar um mercado de seguros flexível, onde possa acontecer troca de dados entre seguradoras, corretoras e demais segmentos do setor com supervisão da Superintendência de Seguros Privados (Susep).

Mas no seu dia a dia o que, de fato, vai mudar? O corretor de seguros sofrerá com os impactos do Open Insurance?

Na leitura abaixo, vamos responder essas e outras questões sobre a chegada do Open Insurance no Brasil. Acompanhe!

Preços

Com a implementação do Open Insurance em fases, as mudanças também devem ser sentidas de forma gradual e espaçada em todos os players do mercado. Porém, os preços são o primeiro ponto a sofrer uma mudança positiva para os segurados. Com a democratização dos dados, o cliente tem o poder de personalização do seguro que deseja contratar.

Com isso, é viável que o produto fique mais barato e mais objetivo para cada necessidade. Corretores de seguros e seguradoras são os players do mercado que mais precisam estar preparados para o impacto no valor. O Open Insurance faz com que a demanda aumente e se torne mais exigente com os produtos de seguros.

Gestão de Dados

A grande mudança do Open Insurance passa pela gestão dos dados. O processo será gradual e separado por fases. A primeira fase aconteceu em dezembro de 2021 e contou com o compartilhamento de dados entre as empresas referentes aos produtos e os canais de atendimento. A segunda fase está prevista para setembro de 2022 e contará com a liberação do compartilhamento de dados por parte dos clientes.

A última fase está marcada para dezembro de 2022 e contempla o cumprimento na íntegra dos serviços de todos os players envolvidos no mercado de seguros.

Por fim, é válido ressaltar que o compartilhamento dos dados pessoais de clientes ou de serviços descritos nas mudanças do Open Insurance precisam obrigatoriamente do consentimento por parte dos envolvidos. A autorização deve ser feita de forma digital e por livre manifestação de vontade do cliente. Ou seja, é ilegal obrigar a pessoa a concordar com o compartilhamento daqueles dados.

Digitalização do mercado

O modelo de negócio digital está cada vez mais presente no mercado de seguros. O Open Insurance traz uma combinação de sucesso para que essa mudança seja ainda mais impactante positivamente para os corretores de seguros.

A gestão dos dados será facilitada e a gestão da LGPD também, com isso as alterações trazidas pelo Open Insurance são ainda mais positivas para os corretores que planejam um 2022 ainda mais digital em suas corretoras.

O ano de 2021 está se encerrando e dentro do mercado de seguros podemos dizer que foi um ano intenso e repleto de novidades. Todos os envolvidos no mercado foram impactados pelas mudanças e quem soube utilizar as vantagens disso, alcançou grandes resultados.

Mas a pergunta que fica é: e para 2022, o ano será novamente agitado?

Bom, pelo resultado do último estudo da Swiss Re Institute, sim. Existe uma previsão de que o mercado de seguros globais alcance a marca de 7 trilhões de dólares até meados de 2022.

Ou seja, muitos investimentos estão chegando e você não pode ficar parado. Separamos 4 tendências do mercado de seguros para 2022. Confira!

Simplicidade para vender

Os últimos anos foram complicados para toda a população devido a pandemia, o modo de consumir qualquer produto ou serviço precisou ser alterado e esse mindset se tornou oficial.

Os clientes querem simplicidade e no mercado de seguros isso não é diferente. É sua função facilitar ao máximo a contratação de um seguro, diminuir processos, evitar encontros e ligações desnecessárias para que seu cliente não se “canse” da negociação e acabe desistindo de fechar uma apólice com a sua corretora.

Para 2022, a tendência é a venda de seguros online. O corretor que se encaixar mais rápido nessa movimentação, com certeza terá vantagens e um maior volume de clientes que buscam um seguro descomplicado pela internet.

Bora entender um pouco mais sobre venda de seguros online?

Vendas de seguro online

Segundo um estudo feito pela ConQuist Consultoria, 71% dos consumidores estão preferindo realizar compras de produtos e serviços de forma online. O estudo ainda vai além e mostra que 51% dos consumidores utilizaram o whatsapp como meio digital no momento da compra.

Com os números acima, é possível ver que se faz cada vez mais necessário entrar no universo digital para vender seguros. Para isso, não é preciso ser um expert em tecnologia, pesquisando o básico você já faz muito pela sua corretora no meio universo digital. Veja só:

- Criar um site.

- Criar um perfil nas redes sociais.

- Trazer conteúdo relevante nas redes sociais.

- Se aliar às marcas digitais do mercado de seguros.

Essas são algumas das medidas iniciais que você pode colocar em prática para sua corretora começar a aparecer na Internet. Mas isso não quer dizer que suas vendas vão explodir de um dia para o outro. É preciso entender que tudo no ambiente digital precisa de um aprendizado e tempo de maturação para colher os resultados.

O trabalho com os contatos conquistados no meio online é diferente do feito presencialmente na sua corretora, o cliente precisa entender e confiar nos seus serviços mesmo sem a presença física. É aí que entram os detalhes!

Alguns exemplos citados acima, como a criação de conteúdo de qualidade nas redes sociais para gerar credibilidade a sua marca ou um bom trabalho com campanhas de e-mail marketing, engajando sua lista de contatos com textos personalizados.

O importante é se movimentar, estar sempre antenado e presente nas novidades que o mercado de seguros traz para os corretores.

Comunicação efetiva no mercado de seguros

O consumidor do mercado de seguros está cada vez mais exigente. O acesso à informação está cada vez mais fácil e com isso o nível de exigência aumenta para o corretor de seguros na hora de uma venda. É necessário muito conhecimento sobre o que está sendo oferecido ao cliente. Mas existe um outro passo ainda mais importante que se tornou decisivo na tomada de decisão do segurado, que é a comunicação personalizada.

Cada cliente tem um jeito de se expressar e reage de maneira positiva quando é atendido de forma semelhante. Ou seja, de forma sutil,utilize as mesmas expressões e movimentações que seus clientes e perceba como isso reflete na negociação. Outro ponto que é importante é o olho no olho, mantenha um olhar firme para o seu cliente, sem demonstrar fraqueza ou insegurança, assim a credibilidade aumenta e as chances de sucesso também.

Essas são só algumas das dicas que você pode seguir para ter uma comunicação mais efetiva com os consumidores do mercado de seguros.

Aprendizado de 2021

Por fim, uma tendência que é particular de cada corretor que está lendo este artigo. Mas que com certeza, trará frutos positivos para 2022.

E aí, o que você aprendeu com o ano de 2021?

Tenho certeza que cada um de vocês absorveu conhecimentos novos e que precisam ser aplicados no próximo ano para que suas corretoras tenham uma evolução e sigam o que o mercado está trazendo de novo.

Finalizo esse artigo com esse desafio!

E aí, seu 2022 vai ser repleto de novidades?

150 milhões: esse é o número de pessoas que dependem exclusivamente do Sistema Único de Saúde, segundo um levantamento realizado pelo IBGE. Ou seja, a cada 10 brasileiros, 7 precisam do SUS. Um dado relevante, que leva muitos a buscarem alternativas na rede privada, com a contratação de seguro saúde, plano de saúde ou serviços complementares.

Mas você sabe o que cada uma dessas alternativas representa? Na prática, pode-se dizer que elas têm o mesmo objetivo: oferecer conforto e segurança, especialmente nos momentos mais complicados.

Afinal, custos com tratamentos, consultas, exames e cirurgias não são tão acessíveis para a maioria da população. E não é novidade que o acesso à saúde pública ainda precisa melhorar muito no país, considerando os baixos investimentos, recursos precários e a dificuldade nos atendimentos.

Com isso, cresce cada vez mais a preocupação com a saúde no planejamento financeiro das famílias brasileiras, especialmente porque investir na saúde não deve ser encarado como um luxo ou capricho, mas sim como um cuidado essencial com o nosso maior insumo para trabalhar, estudar, viajar, aproveitar bons momentos e viver a vida.

Porém, muita gente ainda confunde o que é um seguro saúde, o que é um plano de saúde e o que cada uma dessas opções oferece. Então, para dar fim a essas dúvidas e esclarecer quais são as diferenças, preparamos esse post aqui!

Quem vem com a gente? 🙋

O que é plano de saúde?

O plano de saúde é um serviço oferecido por uma operadora que possui uma rede credenciada de hospitais, laboratórios, clínicas, médicos e profissionais da área da saúde em geral.

Funciona assim: a operadora oferece um pacote de serviços de saúde e o valor a ser pago por eles mensalmente, o qual é firmado com o cliente no contrato de adesão. Assim, o cliente é atendido sempre que precisar e sem cobranças extras, desde que o serviço esteja dentro da cobertura.

Dessa forma, o cliente pode buscar apenas os tratamentos, serviços e profissionais que estão cadastrados na operadora. Para os casos de algum procedimento que não faz parte do plano ou atendimento com um profissional que também não é credenciado (ex.: o "médico da família"), o cliente deve pagar o valor do próprio bolso.

Segundo a ANS, é possível contratar planos individuais (seja por pessoa ou familiar) e planos coletivos (por adesão e empresarial). A cobertura geralmente se divide entre ambulatorial, hospitalar (com ou sem obstetrícia), odontológica e referencial (que engloba todos os serviços).

Entre os principais benefícios estão a garantia de segurança e tranquilidade sempre que precisar do serviço, a facilidade de realizar a portabilidade e também o fato de que o cliente não precisa pagar nada ao ser atendido (considerando que o pagamento das mensalidades esteja em dia).

O que é seguro saúde?

O seguro saúde, por sua vez, é um serviço oferecido pelas seguradoras que garante assistência médica, hospitalar, ambulatorial, realização de exames, cirurgias e tratamentos em geral por meio de um contrato de seguro.

Aqui, a mensalidade é conhecida como prêmio, que é o valor calculado com base nos potenciais riscos de custos com futuros tratamentos. Então, sempre que precisar de um serviço médico, o próprio cliente paga as despesas e depois recebe o reembolso da seguradora, apresentando recibo ou nota fiscal.

O reembolso pode ser integral ou parcial, variando conforme cobertura, seguradoras e cláusulas do contrato. Em via de regra, quanto mais a seguradora assumir estes valores, maior será o valor pago pelo segurado no prêmio.

O seguro saúde também oferece uma rede credenciada, mas não limita o atendimento apenas a essa rede. Assim, o segurado tem a liberdade de escolher o médico, hospital, clínica ou serviço que preferir. Ah, as coberturas também podem variar entre ambulatorial, hospitalar, hospitalar com obstetrícia ou ainda um "combo" com as três opções.

Em relação às vantagens, é possível apontar a customização do serviço, contratados diferenciados, melhor custo-benefício se comparado ao plano de saúde e mais flexibilidade para as escolhas.

Dica bônus: alguns países exigem um seguro saúde especial, seja para viagens mais curtas ou longas estadias. Um exemplo é a contratação do Seguro Saúde Obrigatório (OSHC) para estudantes que vão morar por mais de 3 meses na Austrália, cobrindo todos os custos em possíveis emergências.

Principais semelhanças entre seguro saúde e plano de saúde

Bom, já deu para notar que ambos proporcionam diversas vantagens aos seus usuários, mas a maior delas é a garantia da assistência médica e hospitalar em qualquer situação, seja para tratamentos preventivos, de rotina ou emergências.

Olhando para o que mais o seguro saúde e o plano de saúde têm em comum, elencamos esses 4 pontos:

- Estão ligados ao Ministério da Saúde e são regulamentados pela Agência Nacional de Saúde Suplementar (ANS);

- Podem ser contratados por pessoa física ou jurídica;

- Possuem período de carência, mesmo com os pagamentos em dia;

- Oferecem coberturas para consultas de rotina, exames, cirurgias e diversos outros procedimentos.

E qual é a diferença entre seguro saúde e plano de saúde?

Em suma, as diferenças estão na contratação e nas possibilidades que cada uma das opções oferece. Por exemplo, ambos possuem um período de carência, porém para o seguro saúde costuma ser menor quando comparado com a utilização de alguns serviços de um plano de saúde.

Mas, para facilitar, resumimos as três principais diferenças entre um seguro saúde e um plano de saúde, olha só:

Qual é melhor: seguro saúde ou plano de saúde?

Tudo vai depender das necessidades e do perfil do seu cliente, pois como falamos antes, as duas alternativas oferecem vantagens e desvantagens. Em geral, podemos dizer que um plano de saúde pode ser mais indicado para quem vai com bastante frequência ao médico, realizando diversos procedimentos durante o ano.

Agora, para quem não costuma ir tanto ao médico, tem uma boa saúde e também é mais organizado financeiramente, a ponto de manter uma reserva para cobrir qualquer tipo de emergência (que será reembolsada depois), o seguro saúde pode ser uma escolha mais assertiva.

De qualquer forma, cabe a você, corretor de seguros, desvendar todos os pontos positivos e negativos de cada opção ao seu cliente, oferecendo o apoio que ele precisa para tomar a melhor decisão.

É você que deve estar ao lado dele nesse processo, a fim de entender a fundo a sua realidade, agilizar as cotações e buscar as melhores soluções, auxiliar com toda a parte mais burocrática da contratação do serviço, esclarecer dúvidas e dar todo o suporte necessário, seja antes, durante ou depois de fechar a venda.

Afinal de contas, saúde é coisa séria. Então, o mais importante é levar proteção e segurança para cada vez mais pessoas, trazendo todo o amparo para o momento em que mais precisam. E disso você entende bem, né? 🧡

Essas foram as nossas dicas de hoje. Mas logo logo tem mais! Para acompanhar, é só seguir a gente no Facebook, LinkedIn e Instagram, combinado? 😉

Até a próxima! 🚀